2026年度个税附加扣除信息确认开始,这些坑不要踩

又到了每年的个税“关键窗口”,

2026年个税专项附加扣除信息确认已在2025年12月1日启动,

截止本月底就要结束。不少朋友觉得“流程简单随便填填就行”,

但其实这里藏着不少易踩的坑:

填错了要么少拿优惠,要么可能惹上税务风险。

不过今天除了理清楚这些扣除误区,还要说个很多人忽略的点:

买保险也能抵个税,尤其是个人养老金类产品,既能规划养老,又能合法节税,一举两得。

究竟具体情况怎么样?奶爸来为大家解读:

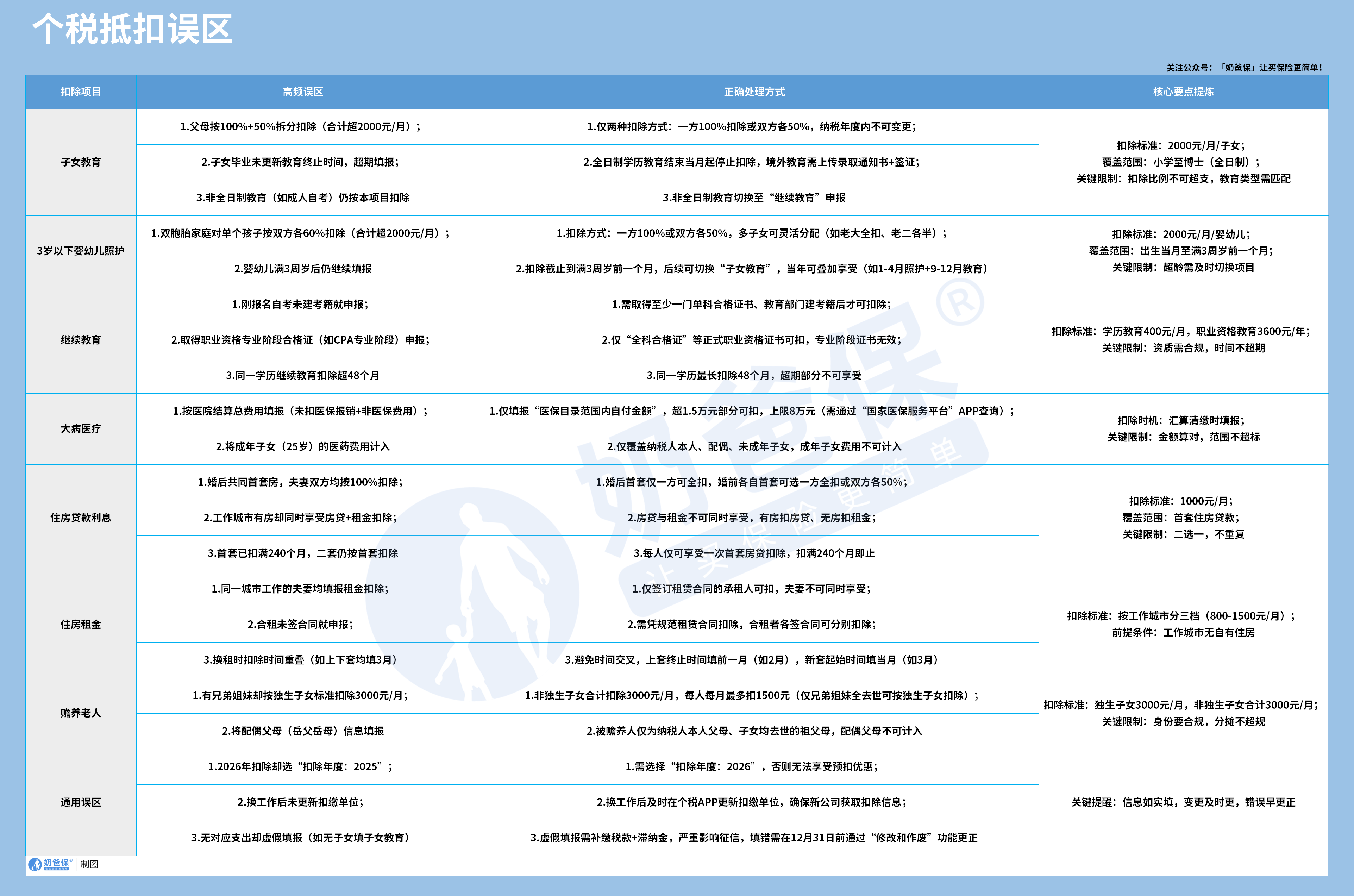

一、个税专项附加扣除:这些误区别再踩

个税专项附加扣除涵盖7项内容,

每一项都有明确的规则,以下是高频误区及正确处理方式:

(一)子女教育:扣除比例与时间别乱填

子女教育的扣除标准是“每个子女每月2000元”,覆盖小学至博士的全日制学历教育(含民办、境外教育)。

常见误区有三个:

一是扣除比例超支:部分父母认为“总额2000元可拆分”,比如父亲按100%扣2000元、母亲再按50%扣1000元,合计3000元,

这是错误的,正确方式仅两种:

要么一方按100%扣除,要么双方各按50%扣除,且一个纳税年度内不可变更。

二是未及时终止扣除:

子女毕业(如2025年6月大学毕业)后,未在个税APP更新“教育终止时间”,2026年仍填报该项。

正确做法是“全日制学历教育结束当月起停止扣除”,若子女在境外教育,需上传境外学校录取通知书、留学签证等佐证资料。

三是混淆教育类型:子女成年后参加成人自考(非全日制),仍按“子女教育”填报。

正确的是,非全日制学历教育需切换至“继续教育”项目申报,不可再用子女教育扣除。

(二)3岁以下婴幼儿照护:年龄与比例要理清

这项扣除标准是“每个婴幼儿每月2000元”,覆盖出生当月至满3周岁前一个月。

易踩的坑是:

一是扣除比例超支:双胞胎家庭中,父母对单个孩子按“双方各60%”扣除(每人1200元),合计2400元。

正确方式仍是“一方全扣或双方各50%”,多子女家庭可灵活分配(如老大由父亲全扣、老二由父母各半扣)。

二是超龄仍扣除:婴幼儿2022年5月出生,2025年5月满3周岁后,2026年仍填报该项。

正确做法是“扣除截止到满3周岁前一个月”,若之后孩子进入学前教育,可切换为“子女教育”扣除,当年可同时享受两项(如1-4月填婴幼儿照护、9-12月填子女教育)。

(三)继续教育:资质与时间有要求

继续教育分两类:

学历继续教育每月扣400元(最长48个月),职业资格继续教育取证当年扣3600元。常见误区包括:

一是提前填报:刚报名自考就申报扣除,但实际需“取得至少一门单科合格证书、教育部门建立考籍后”才可享受,仅报名未建考籍不能扣除。

二是混淆证书类型:取得注册会计师专业阶段合格证就申报,但仅“全科合格证”等正式职业资格证书可扣,专业阶段证书不算数。

三是超期扣除:读在职研究生延期至5年,却扣除5年。

正确是“同一学历继续教育最长扣48个月”,超期部分不可享受。

(四)大病医疗:金额与范围要选对

这项需在汇算清缴时填报,标准是“医保目录内自付超1.5万元的部分,每年上限8万元”。易犯的错是:

一是按总费用填报:将医院结算总费用(如10万元)直接填写,未扣除医保报销和非医保费用。

正确做法是用“国家医保服务平台”APP查“医保目录范围内自付金额”,仅填超1.5万元的部分。

二是纳入成年子女费用:将25岁子女的医药费用填报,该项仅覆盖纳税人本人、配偶、未成年子女,成年子女费用不可计入。

(五)住房贷款利息:首套与二选一规则要记牢

这项每月扣1000元(最长240个月),仅适用于首套住房贷款。

误区包括:一是夫妻双扣:婚后共同买首套房,双方均按100%扣1000元。

正确做法是:“仅一方全扣”,婚前各自首套可选“一方全扣或双方各50%”。

二是同时享房贷与租金:在工作城市有房却同时填租金扣除

正确做法是:这两项不可同时享受,有房扣房贷、无房扣租金。

三是重复扣除:首套已扣满240个月,二套按首套利率仍扣除,

正确做法是:每人仅可享受一次房贷扣除,扣过一次后不可再扣。

(六)住房租金:主体与时间别出错

这项按工作城市分三档(800-1500元/月),前提是“工作城市无自有住房”。

误区有:一是夫妻同扣:同一城市工作的夫妻均填租金扣除。

正确做法是:仅签订租赁合同的承租人可扣,不可双方同时享受。

二是合租无合同扣除:与朋友合租未签合同就申报。

正确做法是:仅签规范合同的承租人可扣,合租者各签合同可分别扣除。

三是时间重叠:3月换租,上套填至3月、新套填至3月。

正确做法是:需避免时间交叉,上套终止时间填2月、新套起始时间填3月。

(七)赡养老人:身份与分摊要合规

这项标准是“独生子女每月3000元,非独生子女合计3000元(每人不超1500元)”,

被赡养人是60岁父母或子女均去世的祖父母。

误区包括:一是非独按独生子女扣:有兄弟姐妹却填3000元。

正确做法是:只要有兄弟姐妹,均属非独生子女,每人每月最多扣1500元,仅兄弟姐妹全去世才可按独生子女扣。

二是填配偶父母:将岳父岳母信息填报。正确做法是:

被赡养人仅为纳税人本人父母,配偶父母不可计入。

(八)通用误区:这三点别忽略

除项目类误区,还有三个通用错漏:

一是扣除年度选错:确认2026年扣除却选2025年。

正确做法是:需选“扣除年度:2026”,否则次年无法享受预扣优惠。

二是换工作未更扣缴单位:2025年10月换工作,未将扣缴单位改为新公司。

然而,新公司无法获取扣除信息,预扣时不会抵扣。

三是虚假填报:无子女却填子女教育。

税务系统与多部门信息互通,虚假填报会补缴税款+滞纳金,严重者影响征信,填错需在12月31日前通过“修改和作废”功能更正。

二、买保险也能抵税吗?

除了专项附加扣除,个人养老金是另一项合法节税工具:

每年最高12000元的缴费额,可在应纳税所得额中扣除,收入越高节税越多。

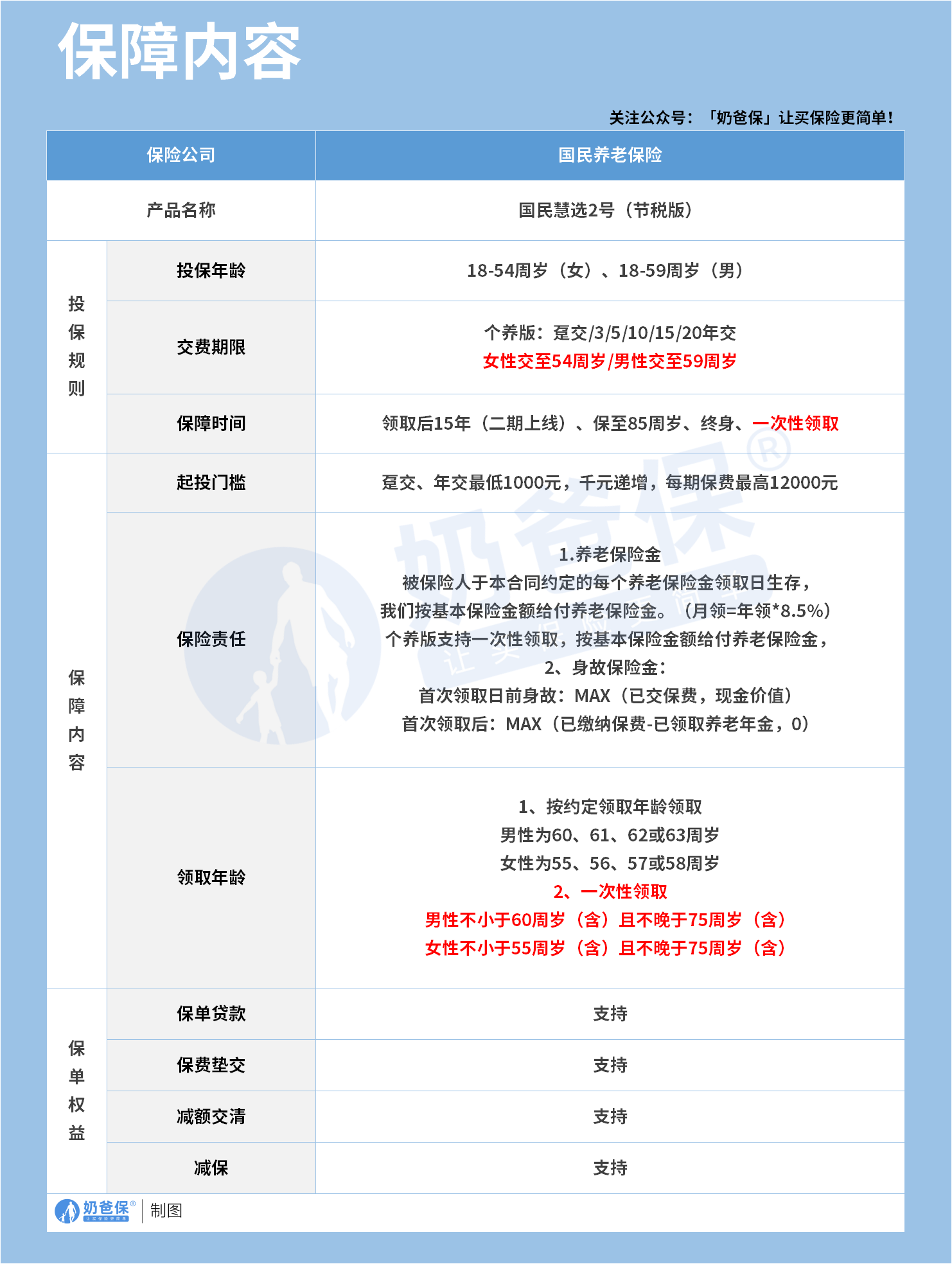

这里推荐国民养老保险公司的“国民慧选2号(节税版)”,

它是个人养老金产品,既符合节税要求,也能规划养老。

(一)产品基本内容

1、投保规则

这款产品的投保门槛和期限都很灵活:

投保年龄:女性18-54周岁、男性18-59周岁;

交费期限:支持趸交、3/5/10/15/20年交,女性交到54周岁、男性交到59周岁;

保障时间:可选领取后15年、保至85岁、终身,或一次性领取;

起投门槛:趸交/年交最低1000元(千元递增),每期保费最高12000元(契合个人养老金年缴费上限)。

2、保障与领取

它的保障内容聚焦养老现金流:

养老保险金:被保险人在领取日生存,按基本保额给付;月领金额是年领的8.5%,个人养老金版支持一次性领取;

身故保险金:首次领取前,给付“已交保费、现金价值”的最大值;首次领取后,给付“已交保费-已领养老金、0”的最大值;

领取年龄:按约定领的话,男性选60/61/62/63周岁、女性选55/56/57/58周岁;一次性领的话,男性60-75周岁、女性55-75周岁。

同时支持保单贷款、保费垫交、减额交清、减保,应对临时资金需求更灵活。

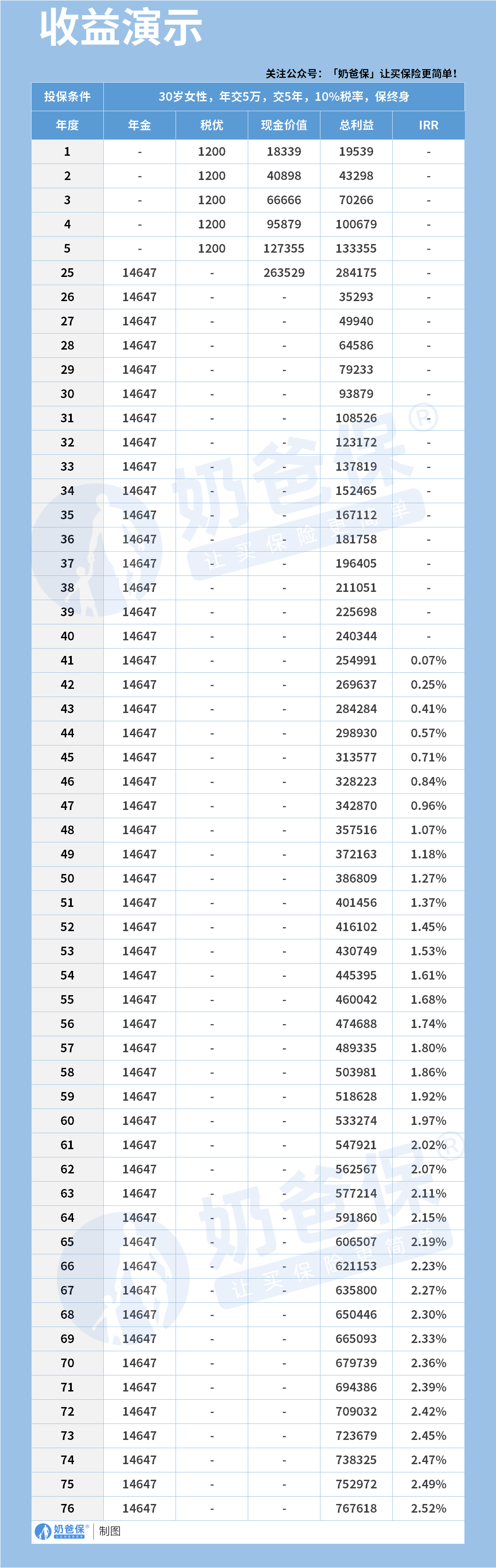

3、收益演示

以30岁女性为例:年交5万、交5年、10%税率、保终身。

前5年无年金,每年享1200元税优,现金价值逐年增长:

第1年现金价值18339元,第5年127355元;第25年起每年领14647元年金,总利益逐步提升:

第41年总利益254991元(IRR0.07%),第60年533274元(IRR1.97%),

第76年767618元(IRR2.52%)。

虽前期IRR不高,但作为养老产品,它的收益稳定持续,能提供晚年现金流。

4、节税优惠

个人养老金的节税金额与税率挂钩:

应纳税所得额<3.6万(税率3%):年节税360元;

3.6万-14.4万(税率10%):年节税1200元;

14.4万-30万(税率20%):年节税2400元;

30万-42万(税率25%):年节税3000元;

42万-66万(税率30%):年节税3600元;

66万-96万(税率35%):年节税4200元;

>96万(税率45%):年节税5400元。

这里的“应纳税所得额”=年总收入-五险一金-6万起征点-专项附加扣除,

收入越高,节税力度越明显。

不过需要注意的是,国民慧选2号(节税版)是税延型养老险,

缴费时先享个税扣除,投资收益暂不征税,等退休领取养老金时,

只按3%的固定低税率缴税,相当于“先省税、后少缴税”;

而如果想实现直接减税+后续完全免税,可以选税优健康险,比如岁岁享3.0,

后续无论是报销医疗费用,还是领取相关保障金,都不用再额外缴税,相当于“减税到底”。

三、奶爸总结

个税专项附加扣除确认要避开上述误区,才能拿满优惠;

而个人养老金产品既能节税,又能为养老攒下稳定资金,是一举两得的选择。

国民慧选2号(节税版)契合个人养老金政策,

保障和领取都很灵活,适合作为养老规划的补充。

如果大家挑选保险有什么困难,可以扫码关注:奶爸保公众号进行1对1咨询。

现在关注“奶爸保”公众号,回复“官网”,还可以免费领取价值199元的保障大礼包哦,让您买保险变得更简单。

微信扫一扫

微信扫一扫

微信扫一扫

微信扫一扫

关注微信

关注微信

客服热线

客服热线

奶爸保

奶爸保