这几年,中意人寿推出的【一生中意】系列分红险,年年都是各大榜单主推爆款!

但今年网红产品,有两款:

一生中意福享版和一生中意鑫享版。

有些朋友来后台咨询我们:

都是分红险,又出自同一家保司,这两款产品有啥区别啊?

如果要买,选哪款不亏?

今天我们从产品区别、收益对比、适配人群和保司实力等几个维度,

做深度对比分析,帮你选对适合的产品!

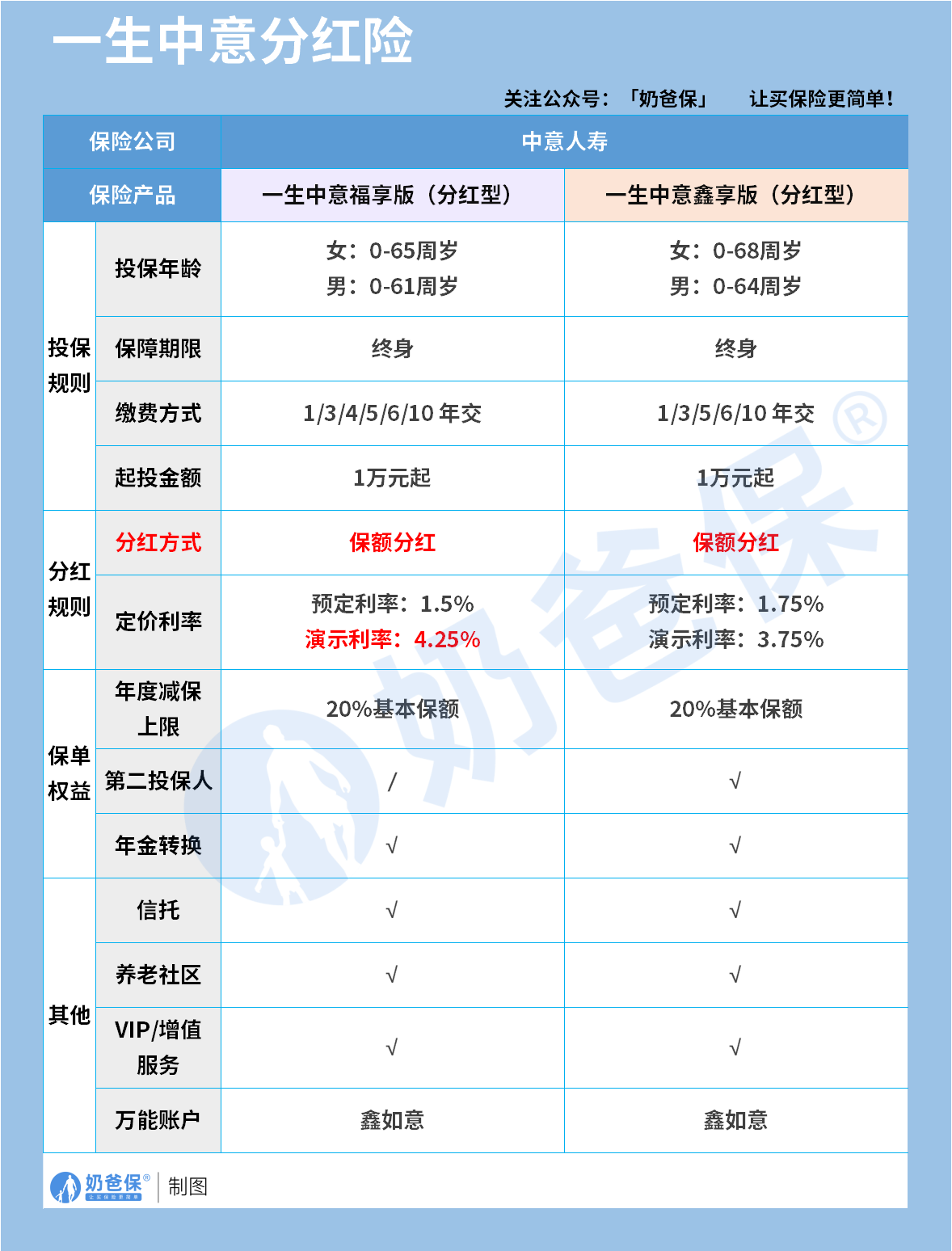

一、一生中意福享版和鑫享版区别有哪些?

先来看两款产品的保障内容表格:

先说一下这两款产品的共同点:

投保规则中,

两款产品的保障期限、起投金额是一样的;

缴费年限也差不多,一生中意福享版多了个4年交。

且都是采用保额分红的方式,红利来源都是全差。

保单权益上,

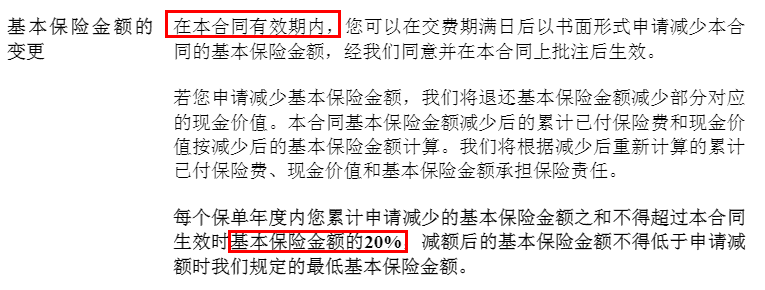

减保规则相同:

合同有效期内都可以申请减保,最高不超过基本保险金额的20%

这也是当前减保规则中比较宽松的一种。

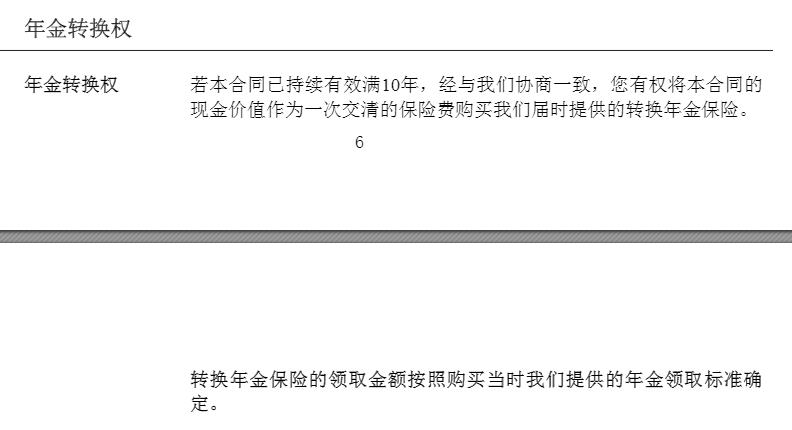

都支持年金转换,并写入条款:

保单持有满10年后,可以将保单现价一次性转换成年金险。

就连附加的增值服务、万能账户,也都一致。

其实最大的区别在于,两款产品的定价利率不一样:

一生中意福享版:预定利率1.5%;演示利率4.25%

一生中意鑫享版:预定利率1.75%;演示利率3.75%

保证利益上,鑫享版给的更多,多0.25%;

分红潜力上,福享版潜力更大,演示利率高0.5%,是目前市场上少有的4.25%产品。

二、一生中意福享版和鑫享版谁的收益更高?

买分红险最关心【能拿到多少钱】,而分红险的收益=保证利益+分红利益。

奶爸以30岁女性,年交10万,交5年为例子,看看两款产品的收益:

1、保证利益

保证利益是一定能拿到手的收益,鑫享版预定利率更高,无疑是全程领先:

35岁时(缴费期结束):福享版保证现价44.6万,鑫享版44.8万,差2000元;

40岁时(10年国债持有时间):福享版保证现价49.9万,鑫享版50.7万,差8000元;

60岁时(养老关键期):福享版保证现价66.8万,鑫享版71.4万,差4.6万。

持有时间越久,差距会越大一些,但总体差距不算特别大。

保证利率上,福享版在1.3%左右,鑫享版超过1.5%,总体收益差0.2%。

如果只看保证利益,鑫享版是更高的。

2、分红利益

但分红险还要加上红利收益来看,福享版演示利率高0.5%,预期红利更多:

35岁时(缴费期结束):福享版总现价47.2万,鑫享版46.7万,多5000元;

40岁时(10年国债持有时间):福享版保证现价58万,鑫享版56.6万,多1.4万;

60岁时(养老关键期):福享版保证现价113.1万,鑫享版104.8万,多8.3万。

从预期红利来看,

福享版有机会突破3.2%,而鑫享版最高在3%以内。

有的朋友可能会说:

红利收益是不确定的,福享版有机会拿到这么多吗?

还真的有!

毕竟中意人寿的业界实力还是有目共睹的,我们接下来看。

三、中意人寿靠谱吗?分红实现率高不高?

分红险能拿到手多少收益,我们从几个方面来看:

1、保司实力

中意人寿成立于2002年,是中国加入世界贸易组织后首家获准成立的中外合资保险公司,

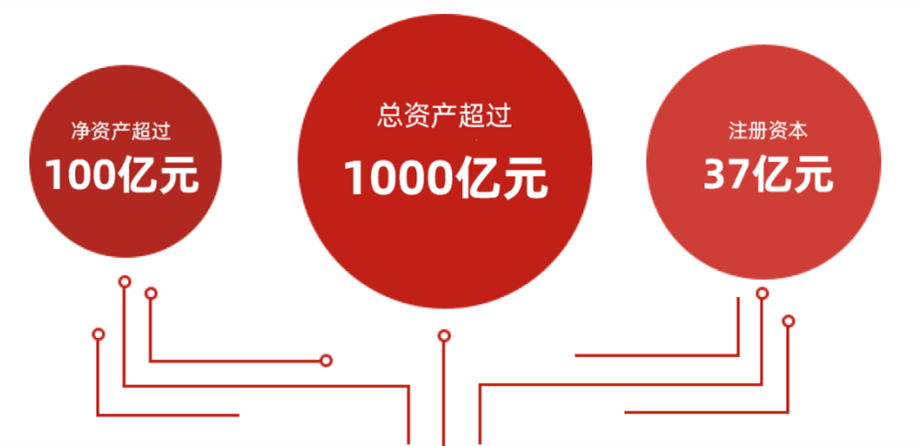

注册资本37亿元,总资产超过1000亿元,分支机构遍布全国。

作为一家中外合资的保险公司,背靠两位世界500强大股东:

中国石油集团资本有限责任公司和意大利忠利保险有限公司。

前者是由中央直接管理的国有特大型央企,同时也是世界上最大的石油公司之一;

后者是有上百年历史,是世界著名的保险集团之一,也是最主要的全球保险及金融服务提供者之一。

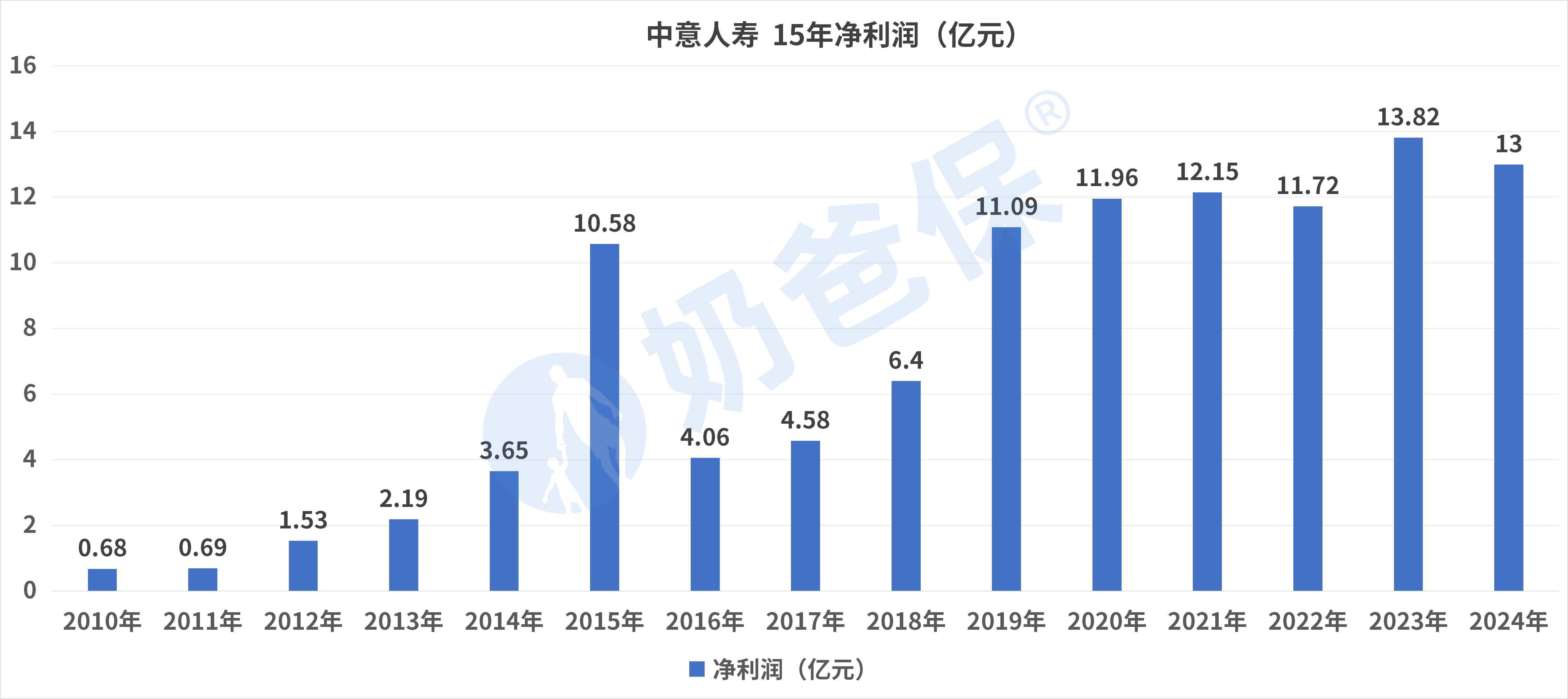

自成立以来、总资产规模、规模保费、净利润和净资产一直都在稳健增长:

截止到2024年,中意人寿的总资产超1700亿元,

2024年保费收入超360亿元,净利润达13亿元,连续15年每年都在盈利!

2、 偿付能力&风险评级

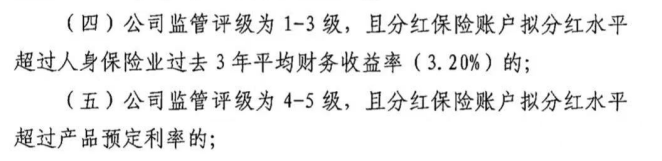

根据分红险新规:

分红能拿多少,还要结合看保司监管评级,

1~3级保司,能拿到手相对更高一些。

不过这个监管评级结果只对保险公司公布的,不对外公布。

但我们还可以参考另一个指标,即风险评级:

风险评级达标,比如是BBB或者A类及以上的保险公司,大概率是监管评级1-3类。

同时,还可以通过偿付能力,来看看这家保司经营是否稳健。

我们来看中意人寿近几年的数据情况:

核心偿付能力充足率和综合偿付能力充足率,都远超监管要求,

且连续多个季度风险评级都在AA或AAA。

要知道我国现有的90多家寿险公司中,评级是AA的只有不到20家,AAA那更是屈指可数。

由此可见中意人寿的风险管理也做得是非常不错的。

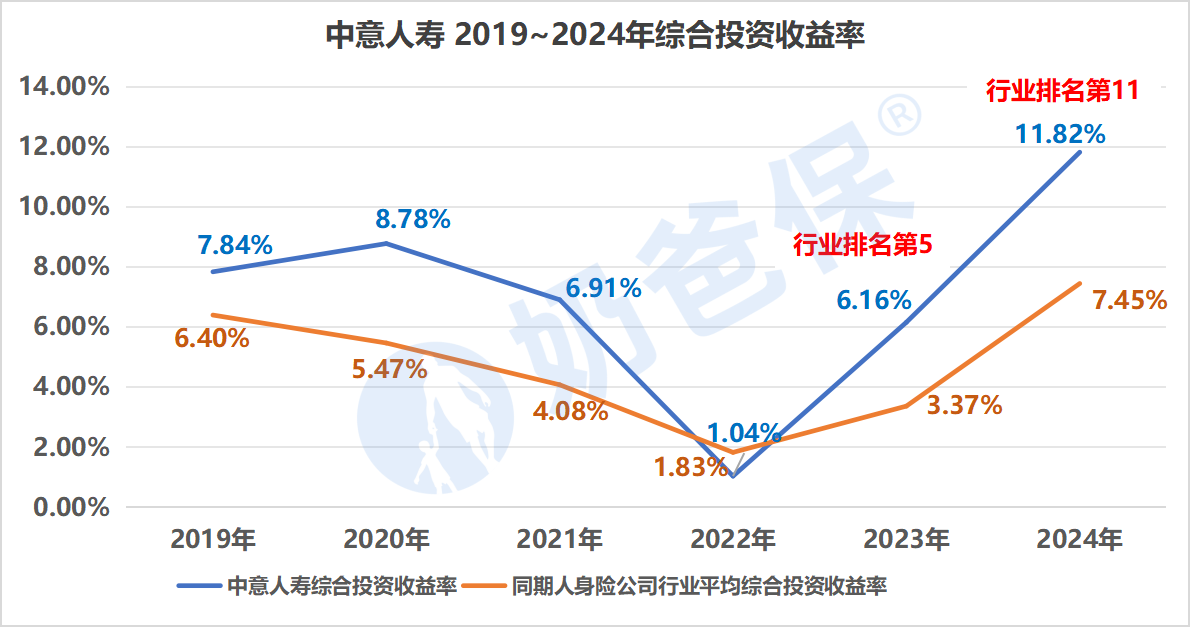

3、投资能力

公司赚得多,才有机会给客户分更多。

中意人寿自身实力也非常强:

拥有着自己的资产管理公司——中意资产,他又被称之为“投资界的御林军”。

根据官方披露信息显示:

截至目前,中国一共有人身险公司93家、财产险公司86家,

但真正做好资产管理的公司仅有31家,其中就有中意资产。

中意资产的投资范围广、管理能力和资质都是全能型的,

且近8年时间都在高速发展中:

甚至连债权都拿下了:

2013年获得基础设施债权计划投资牌照;

2014年获得不动产债权计划投资牌照;

2018年获得资产证券化创新能力备案。

基本就是全牌照运营,而这使得中意资产拥有了为企业客户和金融机构客户设计各种创新型市场融资方案的专业能力!

实力如何,我们拿数据说话,

这是中意人寿2019~2024年综合投资收益率情况:

4、过往分红险实力率

中意人寿,经营分红险已经20多年了,比大多数保司起步时间更早、经营更久。

连续10年,全部产品分红实现率都>100%,

这就意味着,它承诺给到客户的分红,这10年一分不差地都做到了。

虽然2024年监管限高(即中小险企<3.3%、大险企<3.1%),

只有13款产品分红实现率>100%,平均分红实现率在83.3%,

但这一年大部分险企的分红实现率,平均在50%左右,个别企业甚至只有30%。

中意人寿,突破监管限高了!

2025年,在《关于分红险分红水平监管意见的函》中,

其实监管大大也对各家保司,划定了分红指导线的:3.2%。

而中意人寿这客户收益率,远超指导线了。

连续两年突破限高令!

实际收益有多少呢?

以热门产品一生中意系列为例子,按照以下计算公式:

分红产品实际收益率=预定利率+(演示利率-预定利率)*70%*红利收益率。

新老产品的一生中意系列,收益表现是很不错的。

老大哥一生中意有3.5%;

今年新生一生中意尊享版也有3.4%

所以购买一生中意福享版,也有很大希望拿到预期分红!

四、奶爸总结

不管是一生中意福享版还是鑫享版,都是不错的分红险,

那两款产品怎么选呢?

求稳选鑫享版:保底利率1.75%,

比如风险承受能力低,宁愿少赚点,也不愿承担分红波动的朋友。

追高选福享版:演示利率4.25%,

能接受较低一点的保证收益,也想博取较高收益的朋友。

当然,两款产品也可以一起买,一生中意鑫享版打底,一生中意福享版博收益,兼顾安全与潜力。

奶爸也给大家推荐几款目前值得选择的终身寿险产品:

1、一生中意福享版(分红型)

中意人寿经典款——一生中意系列!

虽然保底收益都在1.3%左右,但演示利率是目前少有的4.25%产品。

叠加分红收益后,封闭期只有7年,

10年预期红利IRR达1.8%以上,最高红利IRR有机会超过3.2%,目前5款产品最高。

保单权益丰富、增值服务又多,资金周转更方便。

【适用人群】

能接受较低的确定性,来换取更高的分红预期的朋友。

2、一生中意鑫享版(分红型)

同样也出自中意人寿热门IP,但和福享版优点不一样的是,

鑫享版的保底收益更高一点,演示红利就下调了些。

30岁女性,5年交,年交10万,叠加红利收益,

封闭期只有7年,而持有10年预期IRR就超过1.5%,

最高无限接近3%!

【适用人群】

追求更稳定收益、看重保司综合实力、产品保单权益的朋友。

3、鸿利鑫享3.0(分红型)

陆家嘴国泰人寿出品,和中意人寿一样,有着20多年的分红险运营经验。

保司实力出众,产品也很优秀:

30岁女性,5年交,年交10万,单保证收益最高也超过1.5%,

如果叠加红利收益,最高超过3.1%!

可以说两者都兼得。

【适用人群】

看中保司综合实力,兼顾保底+分红的朋友。

4、悦享盈佳福享版(分红型)

中邮人寿出品,妥妥的大保司系分红险。

且投保门槛超低的,年交5000元起就能买了,普通工薪阶层都能拥有!

30岁女性,5年交,年交10万,

单看保证收益,比鸿利鑫享3.0还略高一点点。

附加红利收益后,封闭期只有6年,

持有10年,预期红利超过1.7%,最高有机会超过3.1%!

【适用人群】

看中大品牌产品、预算不多,兼顾保底+分红收益的朋友。

5、光明至尊乐享版(分红型)

光大永明人寿的爆款系列——光明至尊,一直以来好评都非常不错。

新上的光明至尊乐享版,前期现价增长非常快,

单看保证收益,回本只要8年;叠加分红只要6年。

而且,保证收益是这里面最高的:

30岁女性,5年交,年交10万,最高超过1.6%!

如果叠加红利收益,

保单第10年,预期红利IRR>2%,市场少有,

最高预期红利IRR>3%

【适用人群】

看中前期回本速度快、保证收益高,有养老社区需求朋友。

想要了解产品详细信息的朋友,也可以私聊奶爸~

微信扫一扫

微信扫一扫

微信扫一扫

微信扫一扫

关注微信

关注微信

客服热线

客服热线

奶爸保

奶爸保