养老一直是大家关心的热门话题,

尤其是最近第四套生命表即将实施的消息出来后,

奶爸收到了超多朋友的私信,其中不少是女性朋友在问:

“生命表更新到底影响啥?”

“自己的养老规划是不是要调整?”

“现在买养老险是不是最合适的时机?”。

其实这些疑问都戳中了养老的核心痛点,

毕竟这条关乎晚年安稳的路,本身就需要多花点心思筹备,对女性来说更是如此。

今天,奶爸就专门针对这些困惑,拆解第四套生命表对养老的具体影响,

再分享几款实用的养老工具,

帮大家在窗口期内做好布局,享受更安稳的晚年。

一、第四套生命表启用,将如何影响养老规划?

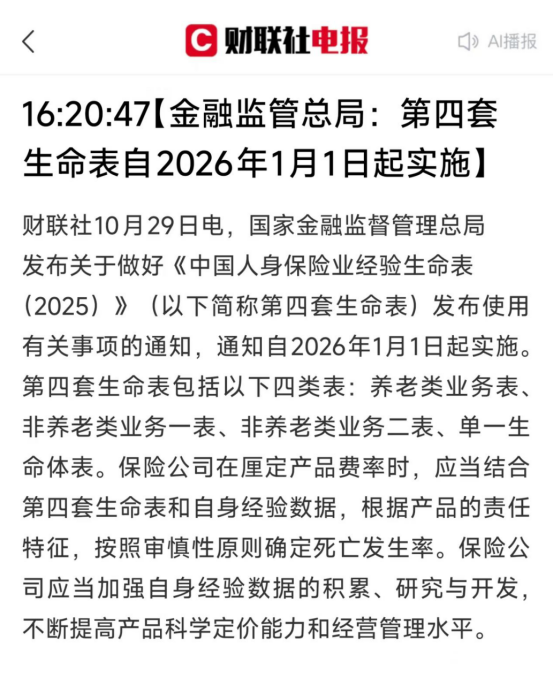

2025年10月29日,国家金融监督管理总局发布通知,《中国人身保险业经验生命表(2025)》(第四套生命表)将于2026年1月1日起正式实施。

这一行业大事,看似是保险精算领域的专业调整,

实则与每一个普通人的养老规划息息相关。

生命表是保险公司厘定人身保险产品费率的核心依据之一,

它反映了不同年龄段人群的死亡率、生存率等数据。

第四套生命表的更新,是基于最新的人口生存数据修订的,更贴合当前国人的寿命趋势。

对于养老规划而言,直接影响体现在年金险等养老类产品的定价与设计上。

保险公司会结合第四套生命表和自身经验数据,审慎确定死亡发生率,

这意味着养老年金险的缴费、领取规则可能随之调整。

从行业趋势看,随着人均寿命延长,养老年金的领取周期可能更长,保险公司的成本测算会更保守,若现在未及时规划,未来可能面临缴费增加或领取额度降低的情况。

简单来说,第四套生命表的启用,相当于给养老规划按下了“时间提醒键”,

越早布局,越有可能锁定更有利的产品条件,为未来的养老生活争取更多确定性。

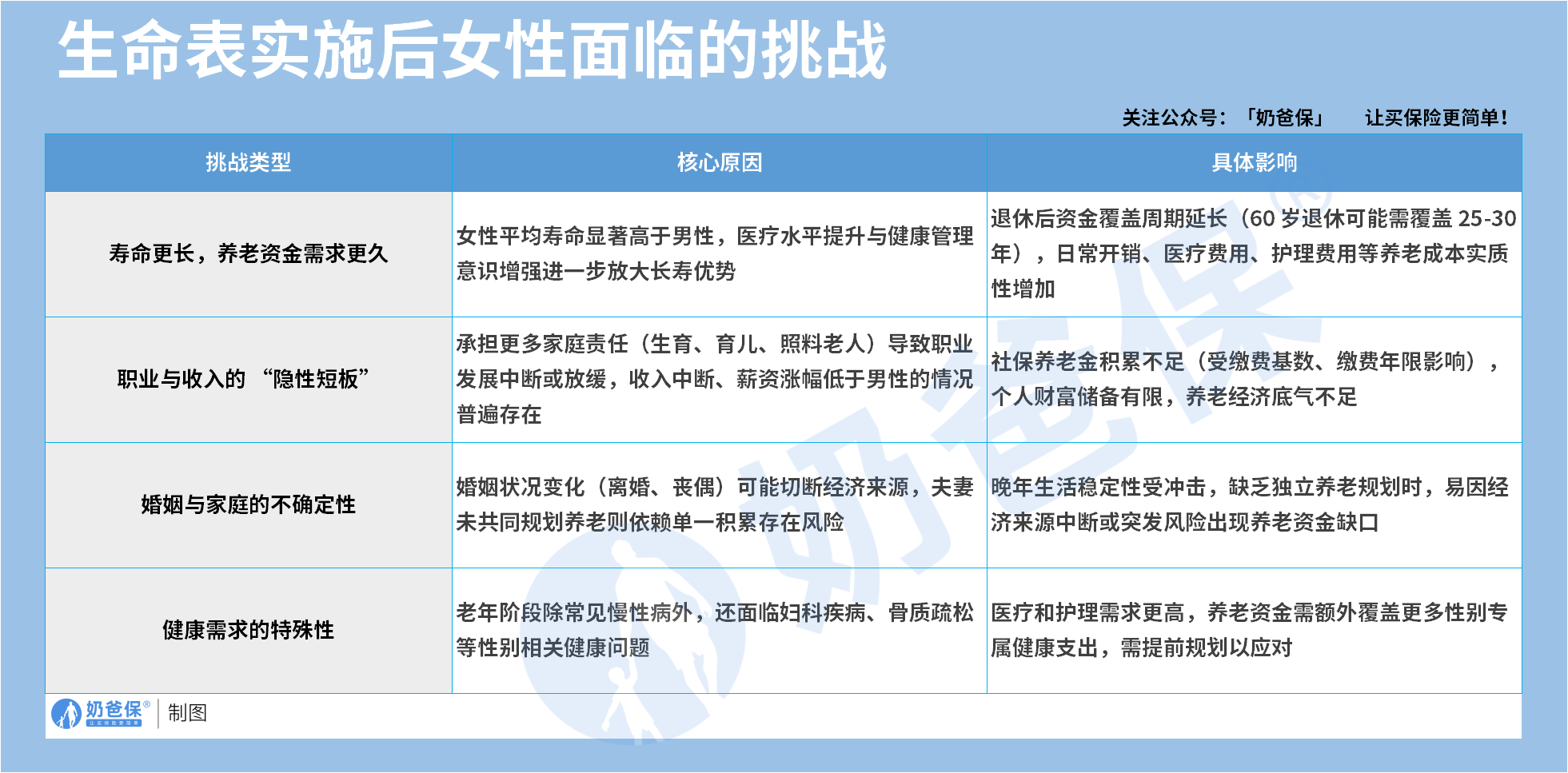

二、为什么女性更要抓紧做养老规划?

在养老这件事上,女性天生面临更多“挑战”,

这些挑战在第四套生命表启用的背景下,更需被重视。

1.寿命更长,养老资金需求更久

从过往生命表和人口统计数据看,女性平均寿命显著高于男性。

以第三套生命表为例,女性的预期寿命比男性长约5-8年。

第四套生命表极有可能进一步印证这一趋势,

随着医疗水平提升和健康管理意识增强,女性的长寿优势会更明显。

这意味着女性在退休后,需要更长时间的资金支持。

假设一位女性60岁退休,预期寿命到85岁,养老资金需要覆盖25年;

若寿命延长至90岁,资金需求则延长至30年。

多出来的5-10年,不是简单的数字变化,而是真金白银的养老成本增加,包括日常开销、医疗费用、护理费用等。

2.职业与收入的“隐性短板”

在社会分工中,女性往往承担着更多家庭责任,如生育、育儿、照料老人等,这些责任可能导致职业发展中断或放缓。

数据显示,女性在职业生涯中因“家庭原因”导致收入中断或薪资涨幅低于男性的情况普遍存在。

这直接影响了女性的社保养老金积累和个人财富储备。

社保养老金的计算与缴费基数、缴费年限紧密相关,收入中断或基数较低,会导致退休后社保养老金水平不高。

而个人财富储备不足,又会让女性在面对养老时,缺乏足够的“底气”。

3.婚姻与家庭的不确定性

虽然婚姻是美好的,但现实中婚姻状况的变化(如离婚、丧偶)可能给女性养老带来冲击。

一旦婚姻关系发生变化,女性的经济来源可能被切断,

而此时若未提前做好养老规划,晚年生活的稳定性将大打折扣。

即使婚姻稳定,若夫妻双方未共同规划养老,仅依赖其中一方的积累,也可能因意外、疾病等风险导致养老资金缺口。

对女性而言,拥有独立的养老规划,是应对婚姻不确定性的“安全网”。

4.健康需求的特殊性

女性在老年阶段,除了常见的慢性病,还可能面临妇科疾病、骨质疏松等性别相关健康问题,

这意味着养老期间的医疗和护理需求可能更高。

更长的寿命叠加更复杂的健康需求,使得女性的养老资金需要覆盖更多的医疗支出,提前规划才能从容应对。

三、选对养老工具,让晚年生活更加安心

(一)养老工具怎么选?

在女性养老规划中,最实用的两类工具是增额终身寿险和年金险,

它们都能帮你锁定长期收益、应对长寿风险,

但功能特点各有侧重,适配不同的需求场景:

1.两个工具的核心定位

增额终身寿险:

既带寿险保障,又能让现金价值按固定复利稳步增长;

未来无论想补充养老开销、应对突发医疗支出,还是给家人留一笔传承资金,

都能通过减保、保单贷款灵活支取,

兼顾“养老储备+应急+传承”三重需求。

年金险:

能从约定年龄(比如55岁)开始,每月/每年给你一笔确定的钱,

专门覆盖日常开销、基础医疗等刚性支出;

无论市场怎么变,这笔钱都能终身领取,彻底解决“养老钱越花越少”的顾虑。

2.选择建议:看你的核心需求

如果需要“灵活用钱+兼顾应急/传承”:选增额终身寿险。

比如30-40岁的职场女性,未来可能面临子女教育、突发医疗等不确定支出,

增额终身寿险的“可灵活支取”属性,

能让你在养老储备的同时,留足生活弹性;若不幸身故,剩余现金价值还能传给家人。

如果需要“固定收入+覆盖刚性开销”:选年金险。

比如临近退休(50岁+)的女性,

退休后社保养老金可能不够覆盖日常开销,年金险的“终身稳定领取”属性,

能像“工资”一样按月到账,帮你稳稳托住基础生活。

如果想“兼顾稳定与灵活”:

组合配置两类产品。用年金险(占60%-70%)锁定退休后的基础开销,

用增额终身寿险(占30%-40%)作为“灵活储备金”,应对旅游、高端护理等额外需求,实现“基础生活有保障、品质需求有弹性”。

为了帮大家精准找到适配自身预算、领取节奏的产品,

下面整理了5款优质年金险和3款优质终身寿险,

从固收型到分红型、从低门槛起投到高端服务配套,统统都有。

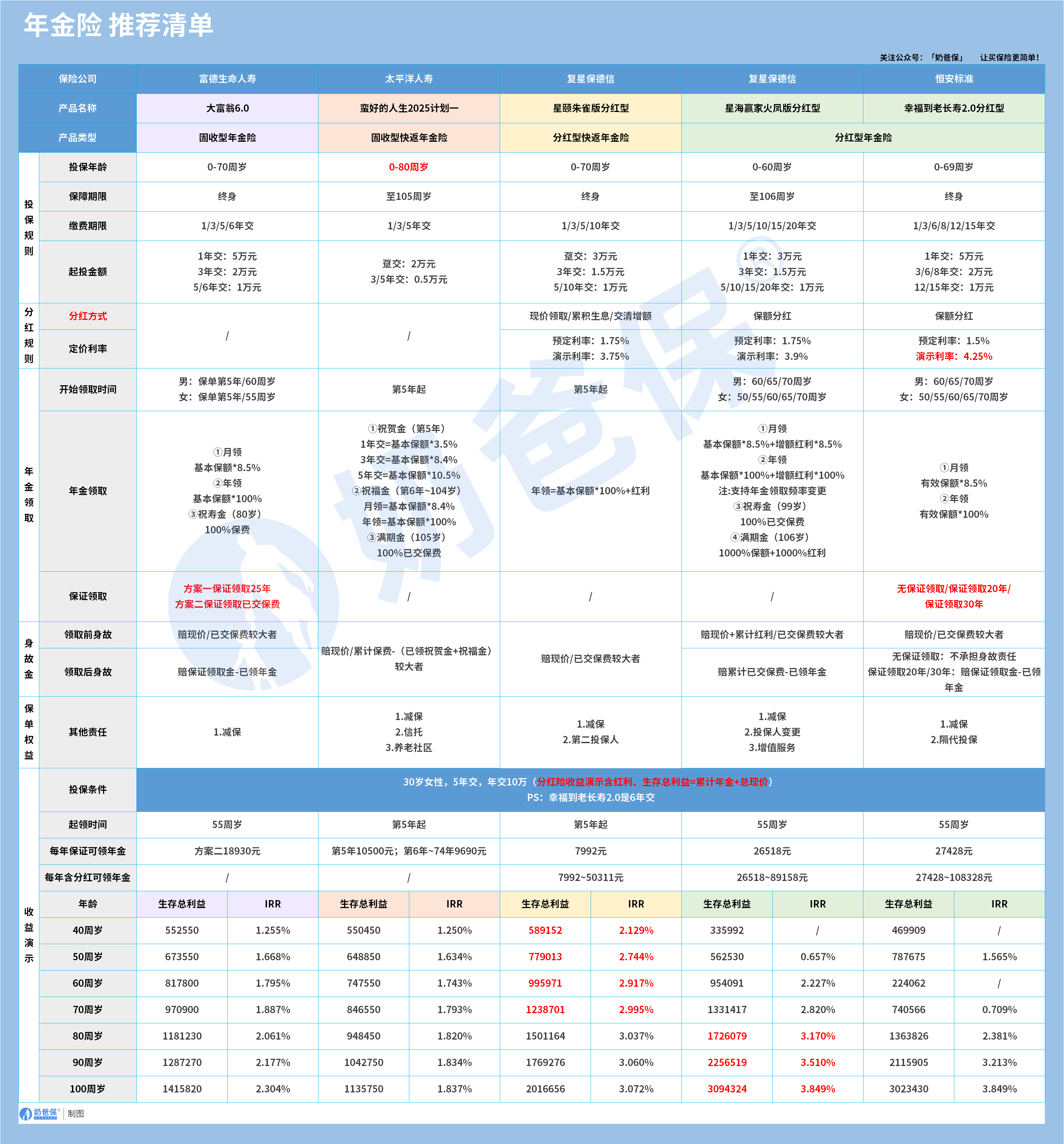

(二)年金险产品推荐

1、富德生命大富翁6.0

固收型年金险,0-70周岁可投保,保障终身。

缴费期可选1/3/5/6年交,起投门槛分档设置,1年交5万元、3年交2万元、5/6年交1万元。

领取规则为:

男性可在保单第5年或60周岁起领,女性可在保单第5年或55周岁起领;

月领基本保额的8.5%,年领基本保额的100%,80岁可领取100%保费的祝寿金,

同时提供“保证领取25年”或“保证领取已交保费”两种选择,

支持减保,适合追求终身稳定现金流的女性。

2、太平洋人寿蛮好的人生2025

计划一是回收型快返年金险,0-80周岁可投保,保障至105周岁。

缴费期可选1/3/5年交,起投金额为趸交2万元、3/5年交0.5万元。

第5年起即可领取:首年祝寿金按缴费期不同对应基本保额的3.5%-10.5%,第6年至104岁月领基本保额的8.4%、年领100%,105岁可领100%已交保费的满期金;

支持减保、信托,还可对接养老社区,适合希望较早补充养老收入的女性。

3、复星保德信星颐朱雀版分红型为分红型快返年金险,

0-70周岁可投保,保障终身。缴费期可选1/3/5/10年交,

起投金额分档,趸交3万元、3年交1.5万元、5/10年交1万元。

第5年起年领基本保额的100%+红利,分红可选择现价领取、累积生息等方式;

支持减保、第二投保人,适合偏好分红收益、需要一定资金灵活性的女性。

4、复星保德信星海赢家火凤版分红型

0-60周岁可投保,保障至106周岁。

缴费期选择丰富,起投金额分档,1年交3万元、3年交1.5万元、5/10/15/20年交1万元。

领取时间灵活:男性60/65/70周岁起领,女性50/55/60/65/70周岁起领;

月领基本保额的8.5%+增额红利的8.5%,年领对应100%比例,99岁可领100%

已交保费的祝寿金,106岁可领1000%保额+1000%红利的满期金;

支持减保、投保人变更,适合追求长期分红收益与额外祝寿福利的女性。

5、安标准幸福到老长寿2.0分红型

0-69周岁可投保,保障终身。

缴费期可选1/3/6/8/12/15年交。

领取时间为:男性60/65/70周岁起领,女性50/55/60/65/70周岁起领;

月领有效保额的8.5%,年领有效保额的100%,

提供“无保证领取”“保证领取20年”“保证领取30年”三种选项;

支持减保、隔代投保,适合看重领取期限灵活选择的女性。

(三)终身寿险推荐

1、中意人寿一生中意福享版(分红型)

0-65周岁女性、0-61周岁男性可投保,保障终身。缴费方式灵活,1万元起投。

分红方式为保额分红,定价利率1.5%、演示利率4.25%,年度减保上限为基本保额的20%;支持年金转换、信托、养老社区入住、VIP增值服务,还可附加“鑫如意”万能账户,封闭期为第7年,适合兼顾养老与财富传承的女性。

2、复星保德信星福家朱雀版(分红型)

0-65周岁可投保,保障终身。缴费方式可选1/3/5/6/7/10年交,

起投金额分档,趸交3万元、3年交1.5万元、其他缴费期1万元。

分红方式为增额红利+终了红利,定价利率1.75%、演示利率4.25%,

年度减保上限20%基本保额;

支持年金转换、信托、养老社区入住、VIP增值服务,

封闭期为第6年,适合追求高收益潜力与养老服务配套的女性。

3、中英人寿福满佳C款(分红型

0-62周岁可投保,保障终身。

缴费方式可选1/3/5/6/10年交。

分红可选择现金领取、累积生息等方式,定价利率1.5%、演示利率4.25%,

年度减保上限20%基本保额;

支持第二投保人、年金转换、信托、养老社区入住、VIP增值服务,封闭期为第7年,适合注重资金灵活性与家庭财富规划的女性。

(三)投保建议:按需求精准匹配,锁定养老确定性

1、追求纯固定收益,看重领取确定性:

优先选择固收型年金险,排除分红不确定性。

推荐富德生命大富翁6.0,适合风险承受能力低、希望“退休后每月有固定工资”的女性。

偏好分红收益,想提升养老品质:聚焦分红型产品,兼顾稳健与收益潜力。

年金险可选恒安标准幸福到老长寿2.0分红型或复星保德信星颐朱雀版分红型;

增额终身寿险推荐复星保德信星福家朱雀版,适合能接受轻度风险、希望晚年旅游、高端护理等品质开销的女性。

2、需要资金灵活性,兼顾应急与传承

增额终身寿险为核心选择,优先关注减保规则与附加权益。

推荐中英人寿福满佳C款或中意人寿一生中意福享版,适合担心“养老资金被锁定”、需兼顾家庭应急与资产传承的女性。

3、看重附加服务,追求高品质养老:

选择对接养老社区、支持信托的产品,实现“资金+服务”双重保障。

年金险推荐太平洋人寿蛮好的人生2025计划一;增额终身寿险可选复星保德信星福家朱雀版或中意人寿一生中意福享版,适合经济条件较好、希望晚年享受专业护理与舒适居住环境的女性。

4、资金有限,想低门槛起步

优先选择起投金额低、缴费灵活的产品。

年金险推荐太平洋人寿蛮好的人生2025计划一;

增额终身寿险推荐中意人寿一生中意福享版,适合预算有限、想逐步积累养老资金的女性,可先锁定产品权益,后续通过加保或追加缴费提升额度。

最后需要提醒大家:

分红型产品理性看待演示收益,优先关注保底权益。

抓住时间窗口:第四套生命表2026年1月1日实施,

当前产品费率与收益条件相对有利,建议在实施前完成投保,避免后续成本上升、收益下调。

四、奶爸总结

养老规划从来不是未来的,而是现在的选择。

对女性而言,更长的寿命、职业的隐性短板、家庭的不确定性,都让养老规划变得更加迫切。再加上第四套生命表带来的产品调整压力,都在提醒我们:养老规划,宜早不宜迟。

无论是追求稳定现金流的年金险,还是兼顾灵活与传承的增额终身寿险,

核心都是为了在不确定的未来,锁定一份确定的保障,

让女性即便面对长寿、健康、婚姻等多重挑战,也能拥有自主、体面、从容的晚年。

趁着2026年之前的最后窗口期,根据自己的需求选对工具、精准规划,

才能在岁月流转中,牢牢握住养老的主动权,让未来的每一天,都过得安心又有底气。

如果大家挑选保险有什么困难,可以扫码关注:奶爸保公众号进行1对1咨询。

现在关注“奶爸保”公众号,回复“官网”,还可以免费领取价值199元的保障大礼包哦,让您买保险变得更简单。

微信扫一扫

微信扫一扫

微信扫一扫

微信扫一扫

关注微信

关注微信

客服热线

客服热线

奶爸保

奶爸保