在银行存款利率持续下行、社保养老压力渐增的当下,年金险成了不少人规划财富和养老的“新宠”。

而复星保德信的星颐系列年金险,凭借“固定领取+分红”的组合,在市场上关注度颇高。

但“星颐朱雀版(分红型)”和“星颐年金(分红型)”这两款产品到底有啥区别?普通人该怎么选?

今天奶爸就从产品亮点、承保公司实力、适配人群三个维度,把这两款产品“扒”个明白。

一、 复星保德信星颐年金保险系列有何区别?

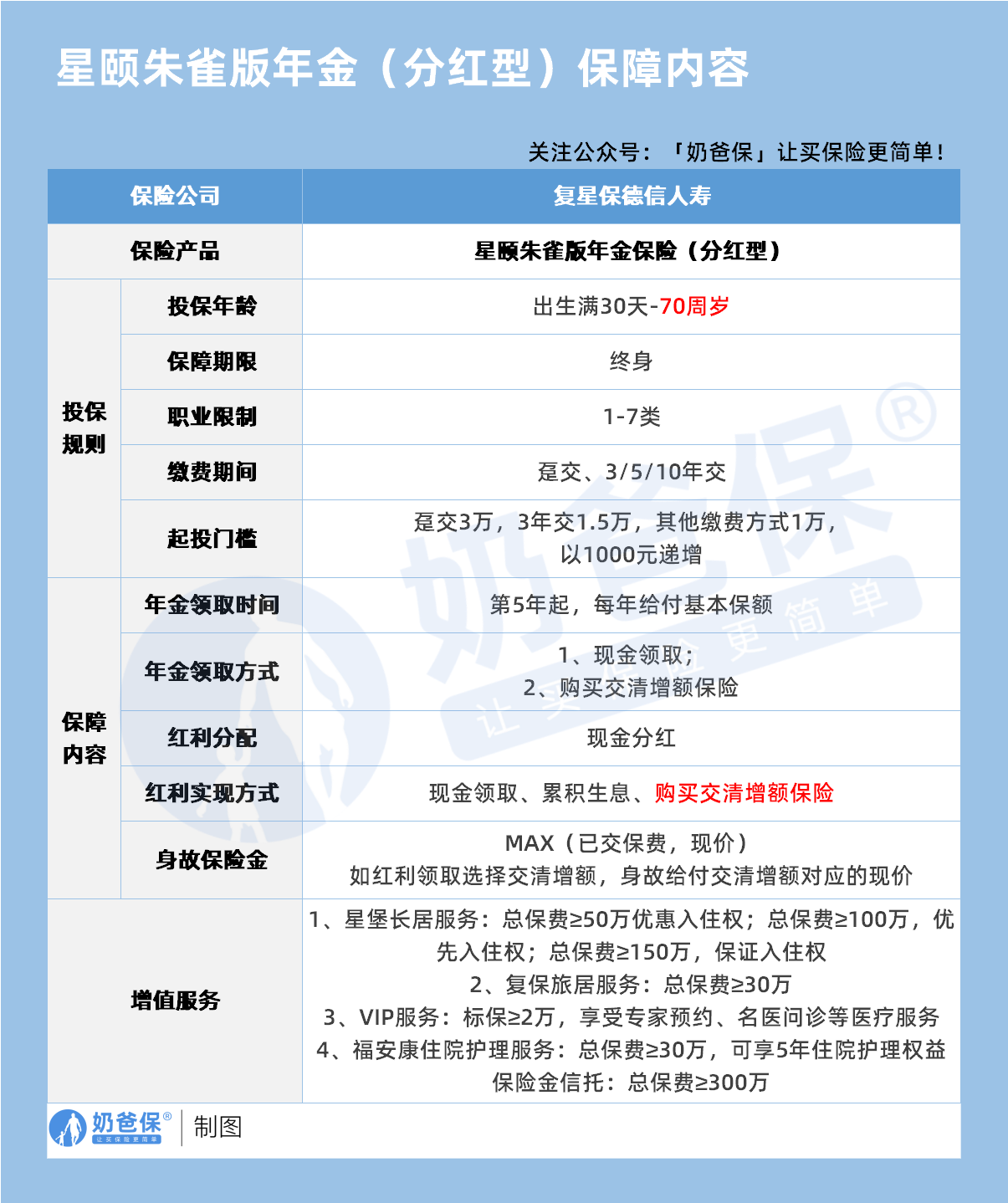

1、星颐朱雀版年金(分红型)

星颐朱雀版的投保门槛相当友好,

出生满30天到70周岁的人群都能投,且保障期限终身,能为被保人提供一辈子的现金流支持。

缴费方式有趸交、3年交、5年交、10年交可选,

趸交3万就能起步,其他缴费方式1万起投,就算是普通工薪家庭,也能根据自身经济情况灵活参与。

它的核心优势在分红玩法的灵活性上。

从第5年开始,每年能固定领取基本保额,活多久领多久,这部分是“稳稳的幸福”。

分红方面,有现金领取、累积生息、交清增额三种方式可选。

其中“交清增额”堪称“复利神器”——

用分红购买更多保额,让现金价值和未来的年金领取额逐年增长,时间越长,复利效果越明显。

举个例子,

30岁女性趸交100万投保星颐朱雀版,选择交清增额分红。

第5年开始领固定年金1.7万/年,同时当年分红若选择交清增额,

到60岁时,固定领取额因为分红追加保额,增长到3万/年以上;

到85岁时,累计领取的固定年金和分红收益,加上现金价值,整体IRR能超过3.1%,远超银行存款利率。

这种“越领越多”的特性,特别适合想为孩子储备教育金、自己规划“养老自由”的家庭。

2、星颐年金(分红型)

星颐年金(分红型)的投保年龄和保障期限与朱雀版一致,

但缴费期限更丰富,除了趸交、3/5/10年交,还多了15年交、20年交的选项。

这意味着投保人可以把缴费压力分摊到更长时间,

比如25岁的年轻人,选择20年交,每年交5万,

既能提前锁定终身保障,又不会因为一次性缴大额保费影响生活质量。

年金领取方式同样支持直接领取和交清增额,但交清增额仅限70岁前。

分红领取方式和朱雀版一样,现金领取、累积生息、交清增额任选。

不过它的分红处理更偏向“稳健积累”,

比如选择累积生息,分红会按保险公司约定的利率复利滚存,

适合暂时用不到钱、想让收益“默默增长”的人群。

以25岁男性选择20年交,每年交5万为例,累计缴费100万。

第5年开始领取固定年金1.5万/年,分红选择累积生息,

到60岁退休时,累计的固定领取和分红生息收益,加上现金价值,整体IRR能达到3%

这种长缴方式,适合收入稳定但初期资金不算充裕,想通过“细水长流”的方式规划养老或子女长期财务的人群。

二、复星保德信星颐年金保险怎么选?

1、星颐朱雀版适合这些人

短期缴费偏好者:

比如手里有一笔闲钱(3万以上),想一次性或在3-10年内完成缴费,快速锁定终身保障和分红权益的人群。

复利增值追求者:

尤其是对“交清增额”玩法感兴趣,希望通过分红追加保额,让未来领取的年金和现金价值“滚雪球”式增长的家庭,

比如为新生儿储备教育金、自己规划“高领取”养老的人群。

高净值客户:

趸交或短缴大额保费后,既能通过固定领取和分红实现财富传承,又能享受复星集团的高端增值服务(如星堡长居服务、复保旅居服务等)。

2、星颐年金(分红型)适合这些人

长期缴费需求者:

收入稳定但初期资金有限,想通过15-20年的长期缴费,分摊经济压力,同时提前规划养老、子女财务的年轻人。

稳健收益偏好者:

对分红的处理更倾向“累积生息”,让收益在账户里复利增长,暂时不着急取用的人群,比如为退休后“补充现金流”做准备的中年人。

灵活规划家庭:

缴费期限的多样性,让它能适配“夫妻互保”“父母为子女规划”等多种场景,

比如父母为孩子选择20年交,缴费期间父母发生风险,能触发投保人豁免,可以免交后续保费,避免孩子保障的中断。

三、承保公司实力:复星保德信的“三重保障”

选年金险,保险公司的实力直接决定了“收益能不能兑现,保障能不能落地”。

复星保德信人寿在这方面,给足了投保人底气。

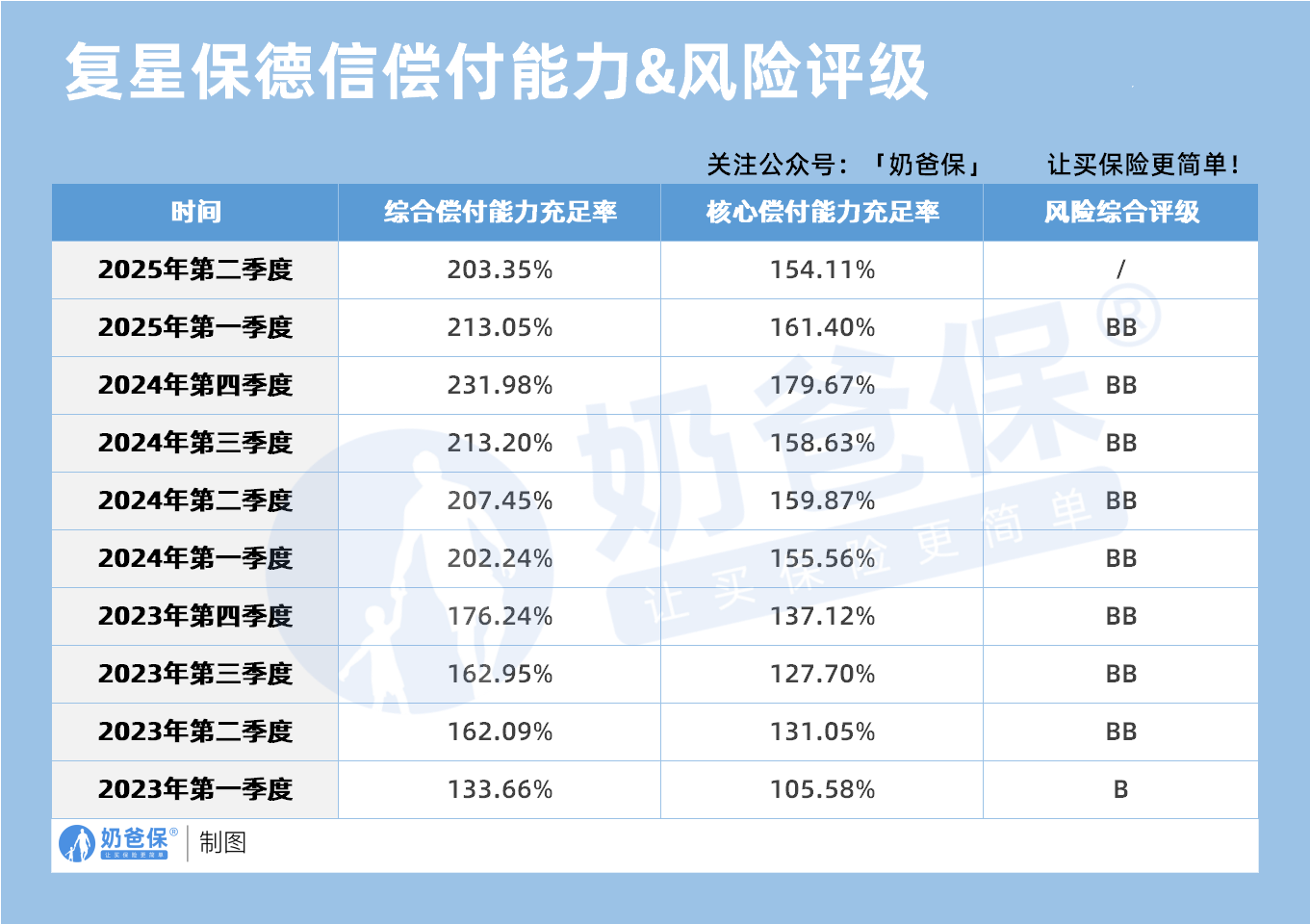

首先看偿付能力,

2025年第二季度,其综合偿付能力充足率203.35%,核心偿付能力充足率154.11%,

远超监管要求的“综合≥100%,核心≥50%”

此外,风险综合评级连续多个季度保持BB级,

说明公司整体风险小,抵御市场波动的能力很强,就算遇到极端情况,也有足够的资金赔付保单权益。

其次是投资能力,

复星保德信的投资组合堪称“稳健与收益的平衡术”:50%配置国债、地方政府债,牢牢守住收益下限;

30%布局高评级固收、优质房地产,追求稳定增长;

20%投向蓝筹股、行业龙头等权益资产,博取超额收益。

这种“保守打底+稳健增长+适度进取”的配置,让它近几年的综合投资收益率表现亮眼——

2021年、2023年、2024年都超过6%,2023和2024年更是达到6.16%,在行业中处于中上游水平。

充足的投资收益,是分红稳定兑现的“物质基础”。

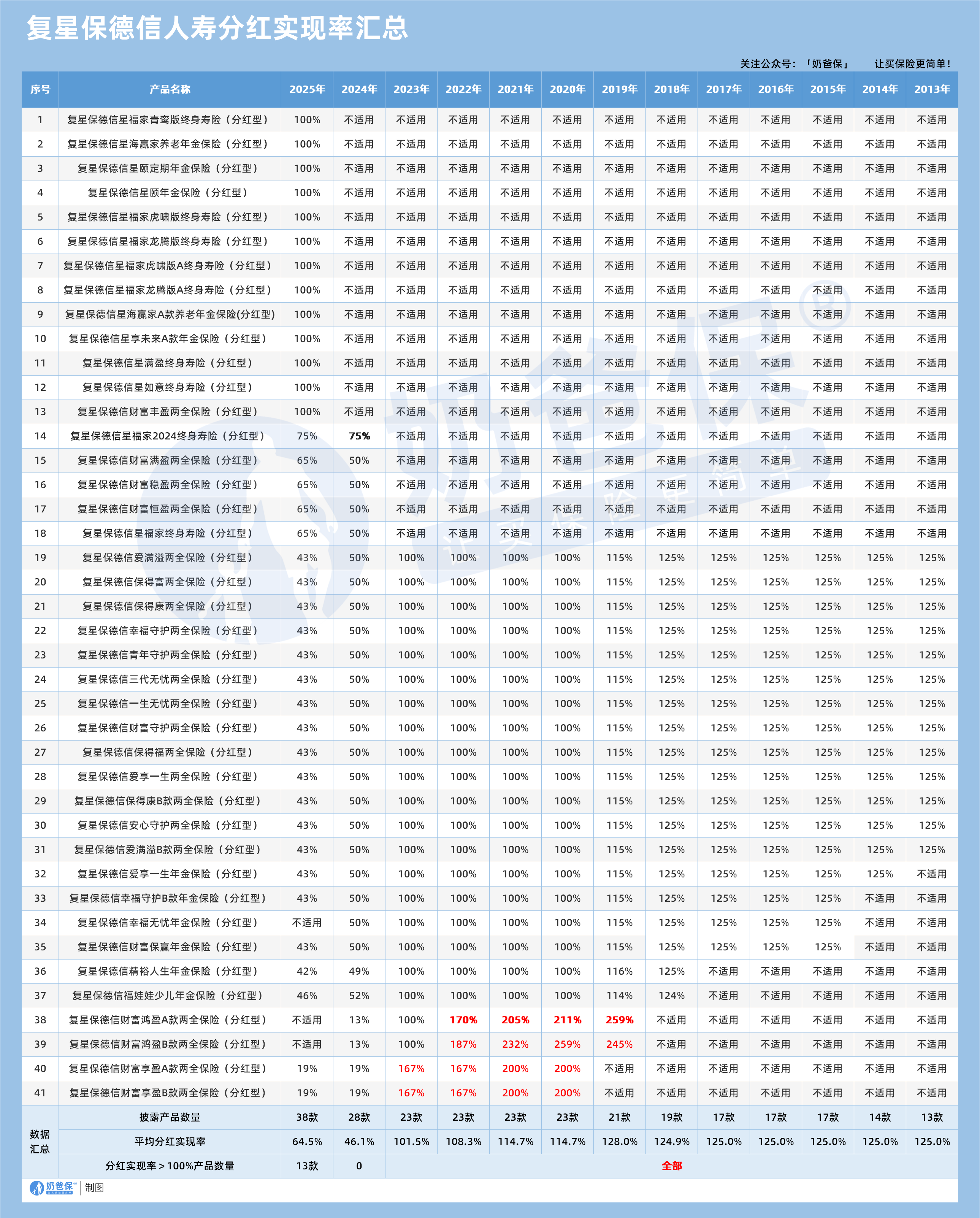

最后是分红实现率,

这是检验年金险“含金量”的关键。

从历史数据看,复星保德信的星颐系列分红实现率常年“在线”,2025年多款星颐系列产品分红实现率达到100%。

要知道,2024年全行业分红险平均实现率仅49%,

而星颐系列能有这样的表现,离不开其“50%国债打底”的稳健投资策略,只要资本市场不出现颠覆性风险,分红大概率能稳住。

四、奶爸总结

如果您追求短期缴费的灵活性和分红复利的爆发力,星颐朱雀版是更优解;

如果您更倾向长期缴费的压力分摊和收益积累的稳健性,星颐年金(分红型)更适合您。

而复星保德信的强大实力——

充足的偿付能力、出色的投资收益、稳定的分红实现率,确保了两款产品“固定领取+分红”的模式能落地。

在银行存款“越存越亏”、社保养老“不确定性增加”的当下,这两款年金险,既能对抗通胀,又能锁定终身现金流,值得大家选择。

奶爸也汇总了几款优质的年金险产品:

1、固收型年金险

推荐大富翁6.0,出自富德生命人寿。

目前市场少有有保证领取的年金险,安全感十足:

方案一保证领取25年;方案二保证领取已交保费。

到80岁还有一笔祝寿金到账,领100%保费,基本不少朋友以后都有机会拿到。

活多久领多久,提供细水长流的现金流:

30岁女性,5年交,年交10万,投保方案二,55岁每年都能领18930元。

【适用人群】

有养老补充需求、看中保证领取的朋友。

2、快返型年金险

推荐3款产品:蛮好的人生2025、星颐朱雀版分红型和悦活人生B款分红型。

前面一款是固收型,后面两款是分红型。

这3款产品,最快第5年起就可以开始领钱了。

以30岁女性,5年交,年交10万为例子:

蛮好的人生2025计划一:第5年领10500元;第6年~74年领9690元;

星颐朱雀版分红型:保证最低可领7992元/年;叠加分红有机会领7992~50311元/年;

悦活人生B款分红型:第5~9年保证领4290元;第10~74年则是8580元;叠加分红有机会领4290~83824元。

可以说,

蛮好的人生2025领取是非常稳定的,收益IRR在1.8%左右。

星颐朱雀版分红型保证领取高,且前期现价增长非常快!

保单第10年,收益IRR为2.129%,最高有机会超过3%!

悦活人生B款分红型,前面9年领取不高,第9年后是翻倍领取,先低后高,

且产品分红也很大方。

保单第10年,收益IRR为2.136%,最高接近3%!

【适用人群】

这3款产品可以这么选:

看中大保司、追求稳定领取,推荐蛮好的人生2025;

看中总体领取水平较高,推荐星颐朱雀版分红型;

看中养老社区、希望后面可以多领一些的朋友,推荐悦活人生B款分红型。

想要了解产品详细信息的朋友,也可以私聊奶爸~

微信扫一扫

微信扫一扫

微信扫一扫

微信扫一扫

关注微信

关注微信

客服热线

客服热线

奶爸保

奶爸保