“退休后到底需要多少存款,才能安安稳稳地度过晚年?”

这是每个中年人都会反复琢磨的问题。

人均寿命不断延长,“长寿时代”让养老周期被拉长,物价上涨、医疗费用提升,养老成本成了绕不开的现实难题。

想退休后不降生活质量、从容应对突发状况,就得提前理清养老开支,找可靠资金来源,这是每个人都得认真规划的人生课题。

今天就好好盘一盘退休后的花费,看看要存多少钱,再推荐热门养老年金险帮大家规划。

一、退休后,到底得存多少钱才够养老?

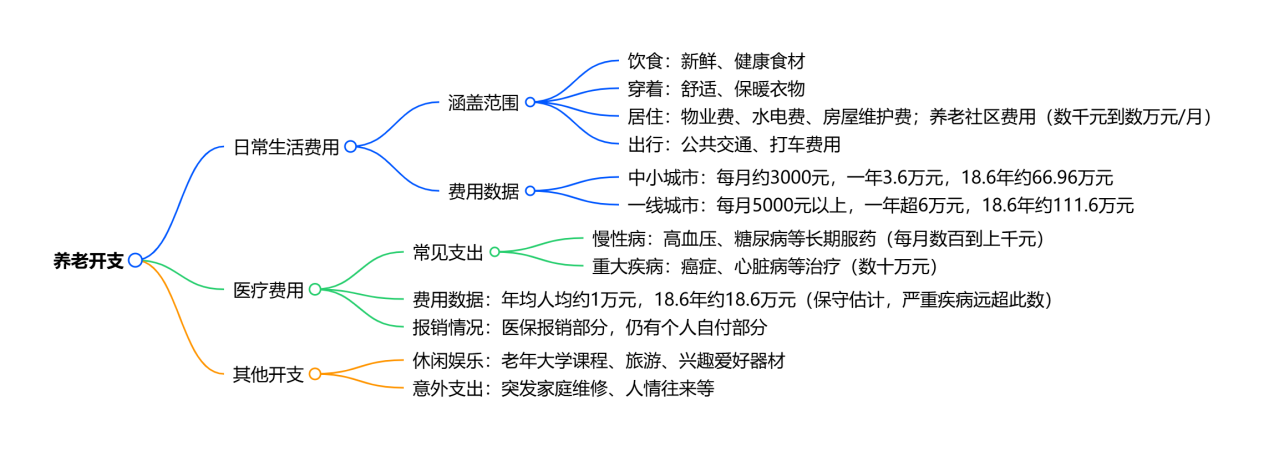

要知道存多少钱够养老,得先摸清养老开支的“底细”,主要有这几块:

1、日常生活费:衣食住行的“刚性支出”

日常生活费涵盖衣食住行。

饮食上,老人对食材新鲜、健康要求高,费用省不了;

穿着要舒适保暖,持续花钱;居住方面,自有住房要交物业费、水电费、维护费,住养老社区的话,每月几千到几万不等;出行有公交、打车费。

数据说话:中小城市一对普通老年夫妇,每月日常开销约3000元,一年3.6万元;一线城市每月超5000元,一年超6万元。

按人均寿命78.6岁算,60岁退休后还有18.6年,中小城市老人日常费用需约66.96万元(3.6万×18.6),一线城市得111.6万元(6万×18.6)。

2、医疗费:老年健康的“不定时炸弹”

年龄越大,身体机能下降,患病概率飙升。

慢性病像高血压、糖尿病,每月药费几百到上千;一旦得癌症、心脏病等重疾,治疗费几十万起步。

数据显示,

我国老年人年均医疗支出约1万元,18.6年下来约18.6万元,要是患重病,费用会远超这个数。

医保能报销一部分,但自付部分的费用也是不少的。

3、其他开支:丰富生活的“弹性需求”

还有休闲娱乐费,比如上老年大学、旅游、买兴趣器材;

也有意外支出,像家庭维修、人情往来。

这些虽不固定,但也是养老开支的一部分,得提前留预算。

二、靠商业养老年金险,补上养老资金缺口

面对这么大的养老开支,光靠社保养老金不够,得用商业养老年金险补缺口:

1、社保养老金是“基础”,但不够用

社保养老金是国家强制的保障制度,累计缴满15年,退休后按月领钱。

但它只能保基本生活,想退休后过得好,得靠商业保险补充。

2、商业养老年金险:稳定的“现金流水库”

商业养老年金险,就是年轻时交钱,老了按合同领钱(年/半年/季/月领),活多久领多久。

它确定性高,领多少钱、啥时候领,合同里写得明明白白,不受市场波动影响。

而且灵活,能选趸交(一次性交)或分期交,还能选55岁、60岁、65岁开始领钱,按月或按年领。

简单说,年轻时买商业养老年金险,就是给老年生活存“稳定现金流”,补上社保的不足,让退休生活更有质量。

三、热门养老年金险推荐

奶爸整理了些养老年金险,有传统型、分红型,差异在增值服务和投保规则,大家按需挑:

1、追求高收益,看分红型年金险

分红型年金险收益上限高,但有风险(分红不保证)。

比如某些产品,除了固定领取的年金,每年能参与保险公司盈利分红,市场好时收益更可观,适合想“博一博”高收益、能接受一定风险的人。

2、追求稳稳的幸福,选传统型年金险

传统型年金险收益稳定,合同写多少领多少,没波动。

像星海赢家火凤版,领取方案灵活,保证领取期长,现金价值终身有,还能对接养老社区;

利安养多多7号(青山版)起投门槛低,长期领取金额可观,适合想“稳稳拿钱”的人。

四、奶爸总结

养老是每个人逃不开的事,充足资金是安心养老的关键。

社保是基础,商业养老年金险是“加分项”,能给老年生活添保障。

不管是想靠分红型年金险博高收益,还是用传统型年金险求稳,核心是:越早规划,越轻松。

年轻时拿出一部分钱买年金险,老了就能多一份稳定收入,少一份对“钱不够花”的焦虑。

别等退休了才后悔没提前准备,现在就把养老规划提上日程,用商业年金险给自己攒一份“确定的晚年幸福”!

如果大家挑选保险有什么困难,可以扫码关注:奶爸保公众号进行1对1咨询。

现在关注“奶爸保”公众号,回复“官网”,还可以免费领取价值199元的保障大礼包哦,让您买保险变得更简单。

微信扫一扫

微信扫一扫

微信扫一扫

微信扫一扫

关注微信

关注微信

客服热线

客服热线

奶爸保

奶爸保