不少40岁左右的朋友都会纠结:重疾险一年好几千,保费不便宜,到底有没有必要买?

其实答案藏在数据里——

中年阶段是重疾高发期,中年男性恶性肿瘤占重疾理赔的50.1%,急性心肌梗塞占18.2%;

中年女性更“扎心”,恶性肿瘤理赔占比高达81.5%

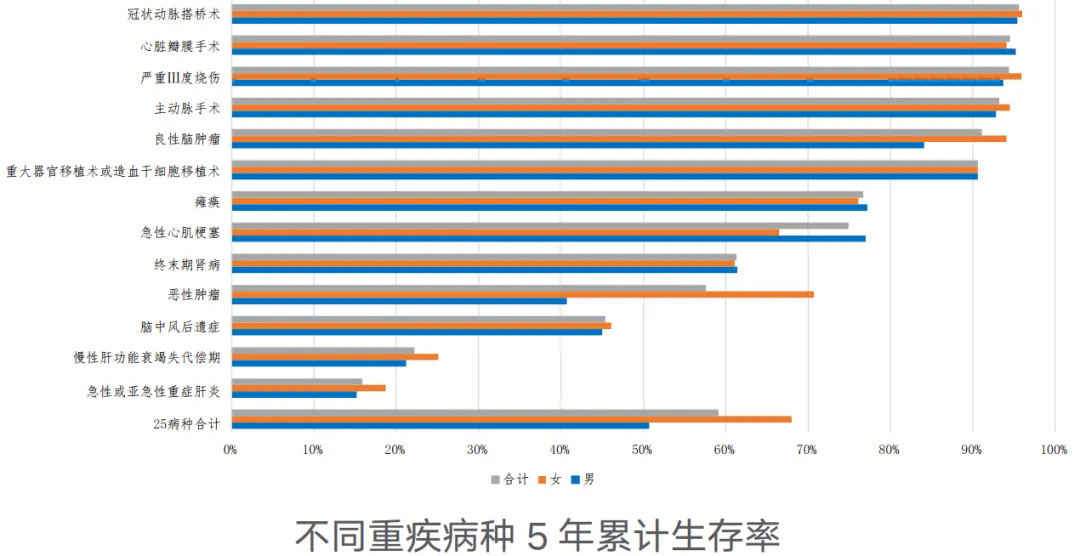

再来看看生存率,

像恶性肿瘤这类重疾,女性5年累计生存率接近70%,男性也有40%左右,但治疗要真金白银。

40岁上有老下有小,真要遭遇大病,家庭经济也很可能被拖垮。

所以今天奶爸也给大家聊聊“有没有必要买”和“该选啥产品”。

一、 40岁买重疾险太贵有必要买吗?

首先,中年是重疾“高发期”。

从理赔数据来看,

40岁左右的中年人,不管男女,重疾风险都在攀升。

男性除了恶性肿瘤(占比超50%),急性心肌梗塞(18.2%)、脑中风后遗症(9.6%)也是高发重疾;

女性则是恶性肿瘤“一家独大”,占比超8成,同时脑中风后遗症、急性心肌梗塞也有一定占比。

这些疾病不是小打小闹,一旦患上,对身体和钱包都是重击。

其次,重疾治疗成本高到“吓人”。

就拿最常见的恶性肿瘤来说,

早期治疗可能需要十几万,要是到了中晚期,加上靶向药、免疫治疗,花费能飙升到几十万甚至上百万。

而且这还没算后续康复、营养的费用,以及因为生病不能工作导致的收入损失。

比如家里的经济支柱得了急性心肌梗塞,治疗加康复得一两年,这期间没收入,家庭日常开销、老人赡养、孩子教育费从哪来?

最后,重疾险能“转移风险”。

社保报销有局限,很多进口药、靶向药都不报,而重疾险是“确诊(或达到赔付条件)就一次性赔钱”。

比如买了50万保额,得了癌症,保险公司直接赔50万(甚至更多,不少产品有额外赔付),

这笔钱想用来治病、请护工,还是弥补收入损失,都由自己决定。

从生存率数据看,

很多重疾只要有钱及时治疗,生存率并不低(像恶性肿瘤女性5年生存率近70%),

而如果买了重疾险,相当于给了“治病+扛住家庭经济”的双重底气。

所以,哪怕40岁投保重疾险保费比年轻人贵不少,也可以帮助我们挡住大病带来的经济危机,买重疾险还是很有必要的。

二、 40岁买重疾险推荐哪款?

知道了“有必要买”,接下来看该选哪款。

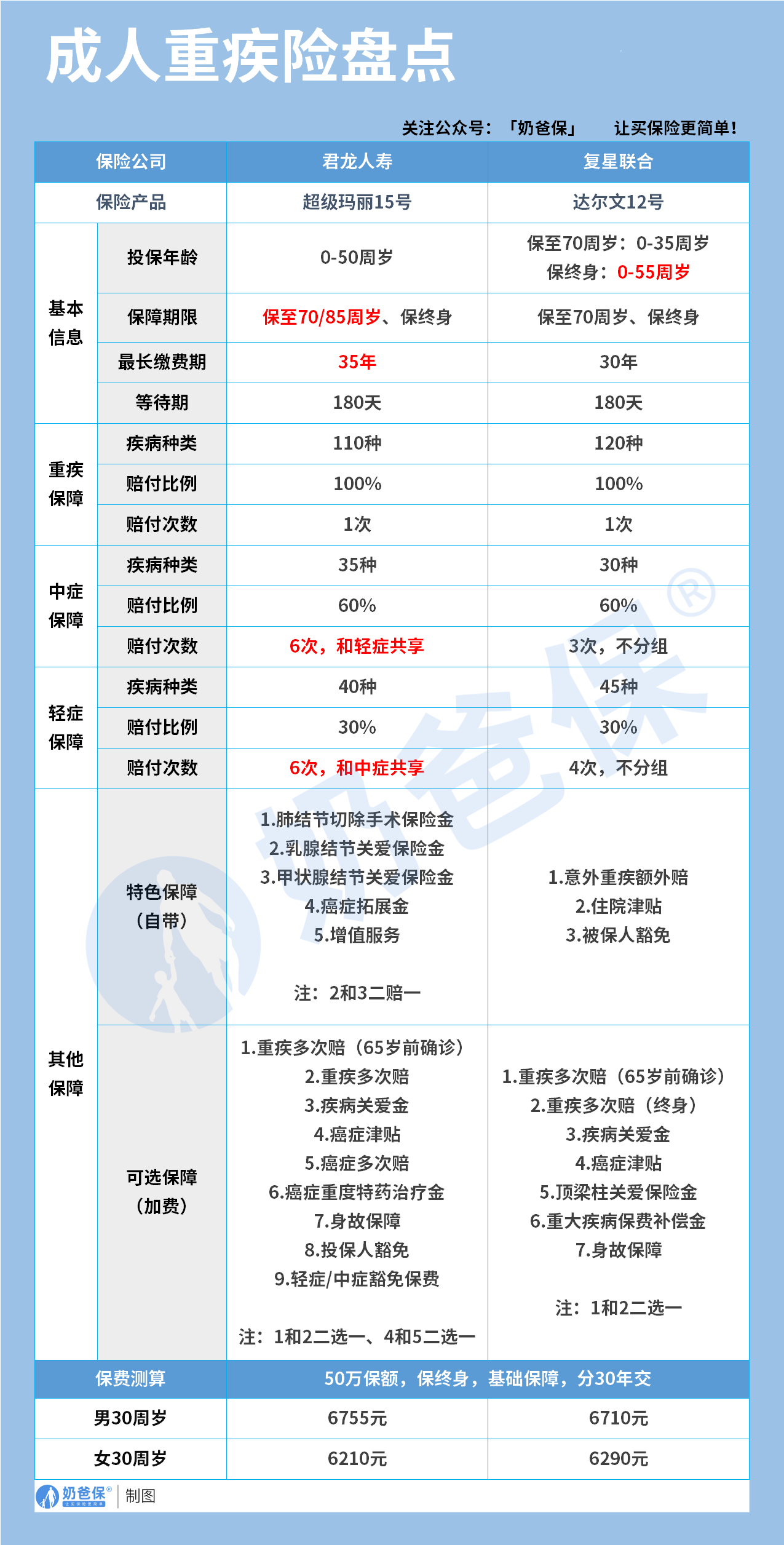

奶爸推荐两款热度高、保障实在的产品:超级玛丽15号和达尔文12号。

1、超级玛丽15号重疾险

超级玛丽15号是一款创新型重疾险产品,其核心亮点在于全面的结节保障和高杠杆赔付。

自带三种结节额外赔,

包括甲状腺结节、乳腺结节和肺结节,手术后确诊相关癌症可获额外赔付。

45岁前重疾翻倍赔是另一大亮点,确诊重疾可额外赔付100%保额,实现"买30万赔60万"的高杠杆。

癌症保障方面,

首创癌症特药治疗保险金,确诊即赔50%保额;

同时提供癌症持续赔付,

从第四次起每间隔3年仍处于癌症状态,可再赔50%保额,实现"癌症保障不封顶"。

核保宽松也是其优势,

对8mm肺结节、多发性肺结节等传统难点提供更友好政策,大幅降低投保门槛。

此外,还提供灵活的保障期限(保至70岁、85岁或终身)和多种交费年期,满足不同人群需求。

2、达尔文12号重疾险

达尔文12号是复星联合健康推出的成人重疾险,最大特色是人性化条款设计和全面的意外保障。

产品自带意外导致重疾额外赔,因意外导致的重疾额外赔付30%保额(1.3倍赔付),无需额外付费。

重疾赔付后轻中症继续有效是其核心优势,市场上绝大多数重疾险赔付后合同终止,

而这款重疾赔付后轻中症继续有效且不分组、无间隔期限制,为行业独有。

还对心肌炎等特定疾病提供关怀,

即使未达到住院天数要求,在住院期间抢救无效离世也能按重疾赔付,解决了"人不能按合同约定方式生病"的痛点。

60岁后住院津贴设计也很贴心,

60岁前未发生重疾,60岁后因任何原因住院,每天可获保额0.1%的津贴,大幅增加理赔概率。

可选责任中,

重疾间隔2年可赔付和顶梁柱关爱金(确诊癌症且有未成年子女或60岁以上父母可额外赔付30%),进一步提升了产品竞争力。

三、奶爸总结

40岁买重疾险,虽然保费比年轻人贵,但从“重疾高发、治疗花钱多、家庭责任重”这几点来看,非常有必要。

如果想要重疾高赔付、看重癌症二次赔,选超级玛丽15号;

如果想要中症高赔付、看重癌症持续治疗津贴,选达尔文12号。

大家可以根据自己的健康情况、预算和具体需求来选,但核心是:

别因为“保费贵”就放弃重疾保障,毕竟风险不会因为“觉得贵”就绕着走。

如果大家挑选保险有什么困难,可以扫码关注:奶爸保公众号进行1对1咨询。

现在关注“奶爸保”公众号,回复“官网”,还可以免费领取价值199元的保障大礼包哦,让您买保险变得更简单。

微信扫一扫

微信扫一扫

微信扫一扫

微信扫一扫

关注微信

关注微信

客服热线

客服热线

奶爸保

奶爸保