老一辈都习惯把钱放到银行定期存起来,觉得安全又稳妥。

但不少人去银行存款时,被业务员介绍了理财产品,听说利息更高,就稀里糊涂买了。

遇到这种情况,奶爸也觉得非常头疼,因为银行的理财产品倒不存在骗人的现象,只是可能并不适合你。

究竟银行介绍的理财产品可靠吗?买理财产品需要注意什么呢?

下面奶爸来给大家详细介绍一下。

去银行存款被忽悠买理财原因有哪些?

银行介绍的理财产品可靠吗?

如何合理配置家庭资产结构?

买理财产品需要注意什么?

奶爸总结

一、去银行存款被忽悠买理财原因有哪些?

不少人去银行存款被忽悠买理财,奶爸觉得有以下几个原因:

1、对银行的高度信任

很多人信息来源少,对银行的信任度比较高,所以也比较听从工作人员的建议,没有过多考虑就掏钱了。

由于银行理财产品的专业性较强,很多人在购买时,会听银行的工作人员推荐介绍。

但奶爸要提醒大家,在工作人员向你推销产品的,不一定是银行的员工。

2、贪图高收益

有的人是对推荐的理财产品的高收益动心,毕竟谁不想自己的资金增值得快一些。

由于信息不对称,很多人以为理财产品是银行销售的,肯定没有问题。

事实上,银行也只是一个销售渠道,而高收益的背后一定是高风险。

3、理财知识欠缺

如果对理财一知半解,就更容易被销售人员误导。

某些销售人员会夸大产品收益率,甚至把保险说成储蓄。

这个时候没有理论知识的支撑,很容易就被忽悠买了理财产品。

二、银行介绍的理财产品可靠吗?

银行的理财产品可不可靠,首先需要明白一个问题,你买的产品究竟是存款,理财还是保险?

这三类产品有一些本质的区别,奶爸下面详细分析一下:

1、银行存款

银行存款除了常见的活期、定期、零存整取等,也包括现在比较流行的大额存单。

这一类产品的风险较低,不过相对的收益也比较低。

2、银行理财

银行理财产品也分两类:银行自营理财和银行代销理财。

银行自营理财是由专业的运营团队进行专业的投资,根据产品的不同,分别投资于股票、基金、信托等等领域。

银行代销理财,比如公募基金产品,分为货币型、股票型、债券型、混合型、指数型等等。

银行从中收取佣金,但是不承担风险。

3、银行保险

银行作为保险公司的一个销售渠道,代销保险产品,赚取佣金。

但是,银行卖保险,跟代理人、中介卖保险没有本质区别,银行对保险的收益、保障等不做任何承诺,也不承担风险。

这些来自银行的理财产品各有特色,没有标准的好坏之分。

大家只有清楚自己买的是什么产品,才能判断是否适合自己,以防掉入“陷阱”。

三、买理财产品需要注意什么?

明确产品类型后,如果真要买理财产品,怎么样才能避免被忽悠呢?奶爸有以下建议:

1、明确自己的风险承受能力

投资时,可以关注3个重要的指标:收益性、安全性、流动性。

购买理财产品除了需要关心能获得的收益,也要明确风险和期限,权衡好这三个指标。

正确的评估自身的风险偏好及风险承受能力和资金安排需求,再根据自身的不同情况,选择适合自己的理财产品。

不少销售人员在销售产品时,往往会避重就轻,一味强调收益,却不做风险提示,我们也要留个心眼。

2、不要相信任何口头承诺

宣传彩页、产品广告单页很多都是银行,甚至保险推销员自己印制的,内容可能有夸大的成分。

部分销售人员在给客户讲解产品时,也会夸大产品的预期收益。

以分红险为例,销售人员以高档分红演示收益,实际上分红是不保证的,有可能只有低档的收益。

期望于分红获得高额回报是不切实际的,而且极端情况下,可能存在保险公司股东红利很高,而单个产品却不分红。

此外,购买理财产品,都要以正式、书面的合同为准,而不是道听途说。

3、避免盲目跟风理财

每个人的实际情况不同,理财需求也不一样。

挑选理财产品一定要根据自己的实际情况,不要盲目听信别人的推销。

银行卖的理财产品,并不是针对每个客户量身定制的,无法适合所有人。

以银行销售的万能险为例,虽然具有储蓄的性质,也有收益,但本质上是保险,不能随意自由的取出来用,灵活性较差。

如果想把钱取出来的话,就只能退保,前几年退保,还会损失一大笔钱,这就不适合想要短期理财或者追求较高收益的消费者。

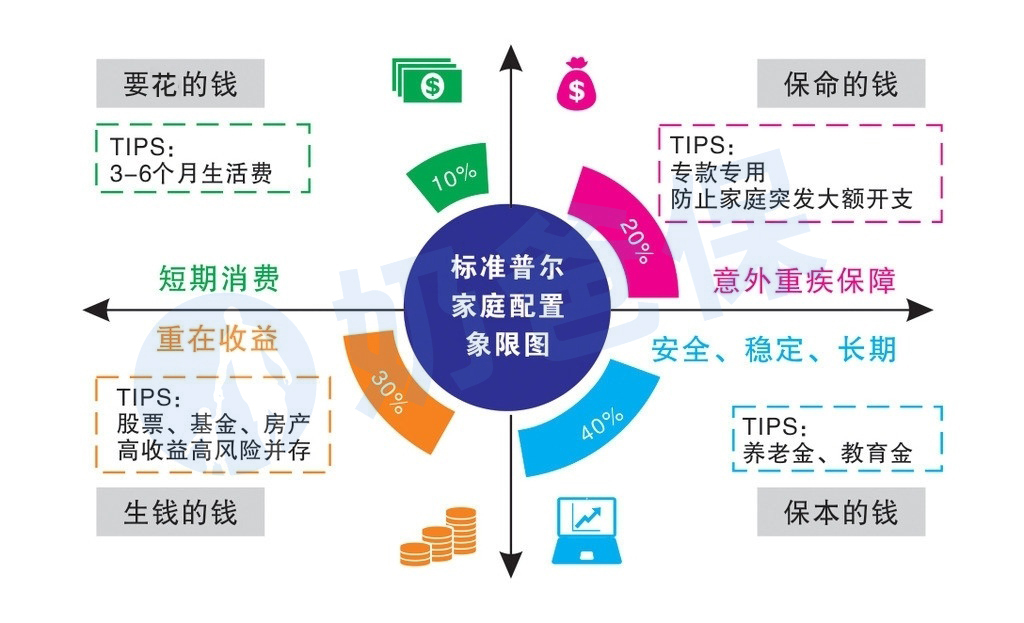

四、如何合理配置家庭资产结构?

奶爸建议您根据标准普尔家庭资产四象限图,来合理配置自己的家庭资产:

1、要花的钱(占比10%)

保证家庭至少有三到六个月的确保一定的生活品质的费用,所以要注重资金灵活性、安全性和方便性。

常见的有银行存款、支付宝、财付通等理财工具。

2、保命的钱(占比20%)

这部分是用来防止家庭遇到不可测风险,专门为家庭成员出现健康风险准备的钱。

一般是作为杠杆以小搏大,通过购买意外险、重疾险、定期寿险等保险,构建完善的家庭健康体系。

3、生钱的钱(占比30%)

这笔资金更看重的是收益,很多人会选择拿去购买股票、房产、基金等,希望能获得一笔不错的收益。

不过,投资收益与风险是成正比的,收益越高,投资风险也就越大。

4、保值的钱(占比40%)

这笔资金需要在保证本金安全的基础上,做到收益稳定,能确保保值增值。

比如保本型基金、储蓄型保险、房产等工具。

奶爸建议大家在正确评估自己的家庭经济情况的基础上,来合理分配各部分的家庭资产。

随着全球范围内的利率下行,作为普通老百姓,奶爸建议大家选择稳健安全的理财产品。

比如能够稳健理财的年金险,就具有强制储蓄、提供稳定的现金流、资金累积生息,收益增值、对冲长寿风险等作用。

给自己规划养老金,可以选择养老年金,强制储蓄,等退休后,还可以获得稳定的现金流;

给孩子储备教育金,可以选择教育年金,按时存入固定的金额,等孩子将来上学或者结婚需要用钱的时候,可以直接领取一笔保险金。

下面奶爸也给大家推荐几款不错的理财保险:

1、高领取型年金险

【特点】

两个版本可选:高领取版本不保证领取,但年金更高;保证领取版保证领取20年,收益更加稳定。

起投门槛低:最低500元就能投保,普通的工薪阶层也适合。

保单灵活:允许加保,预算有限的话可以先投保后续再加保。

对接养老社区:保单保费大于等于25万,可以享受旅居疗养社区。

保单保费大于等于200万,享受医养社区。

【总结】

保单灵活,2个版本可自由选,投保门槛低,适用人群很广泛。

【适合人群】

追求产品灵活度、预算有限的工薪阶层。

【特点】

两个保障期限可选:保至年金领取后20年,年金额度更高;保终身,可终身领取,年金领取前可转换保障期限。

最长30年缴:拉长缴费期限,一定程度上缓解缴费压力,适合手上现金流不多的人群。

保单灵活:支持加减保。

保障全面:可选疾病护理或身故保险金、投保人意外身故重疾保费豁免,考虑更周到。

【总结】

2个保障期限,满足不同人群需求,支持加减保,市场上少见。

【适合人群】

预算暂时有限,想延长缴费期或者后续加保的人群。

【特点】

投保年龄广:最高为69岁,高龄老人也能投保。

收益每年以7%递增:从开始领取之后的每一年,其领取金额都以7%的增长率递增,能够很好地抵御通货膨胀。

保证领取25年:和市面上许多年金险相比,保证领取时间更长。

【总结】

年金每年递增,整体收益不错,保证领取时间长。

【适合人群】

追求保证领取时间、注重后期整体收益、有长寿基因的人群。

【特点】

预定利率高:市面上少有的4.025%,可能达到的收益会更高。

起领时间早:无论男女都能在55岁开始领取年金,对晚退休的男性很友好。

保证领取20年:开始领取年金后,保证给付20年年金,不用担心“亏本”。

自带投保人意外身故/高残豁免:若投保人因意外身故/高残,免去剩余保费,保单依然有效,其他产品的这项责任一般为可选。

【总结】

市场上少有的预定利率4.025%年金险,收益很可观。

【适合人群】

追求较高收益、较迟退休的人群。

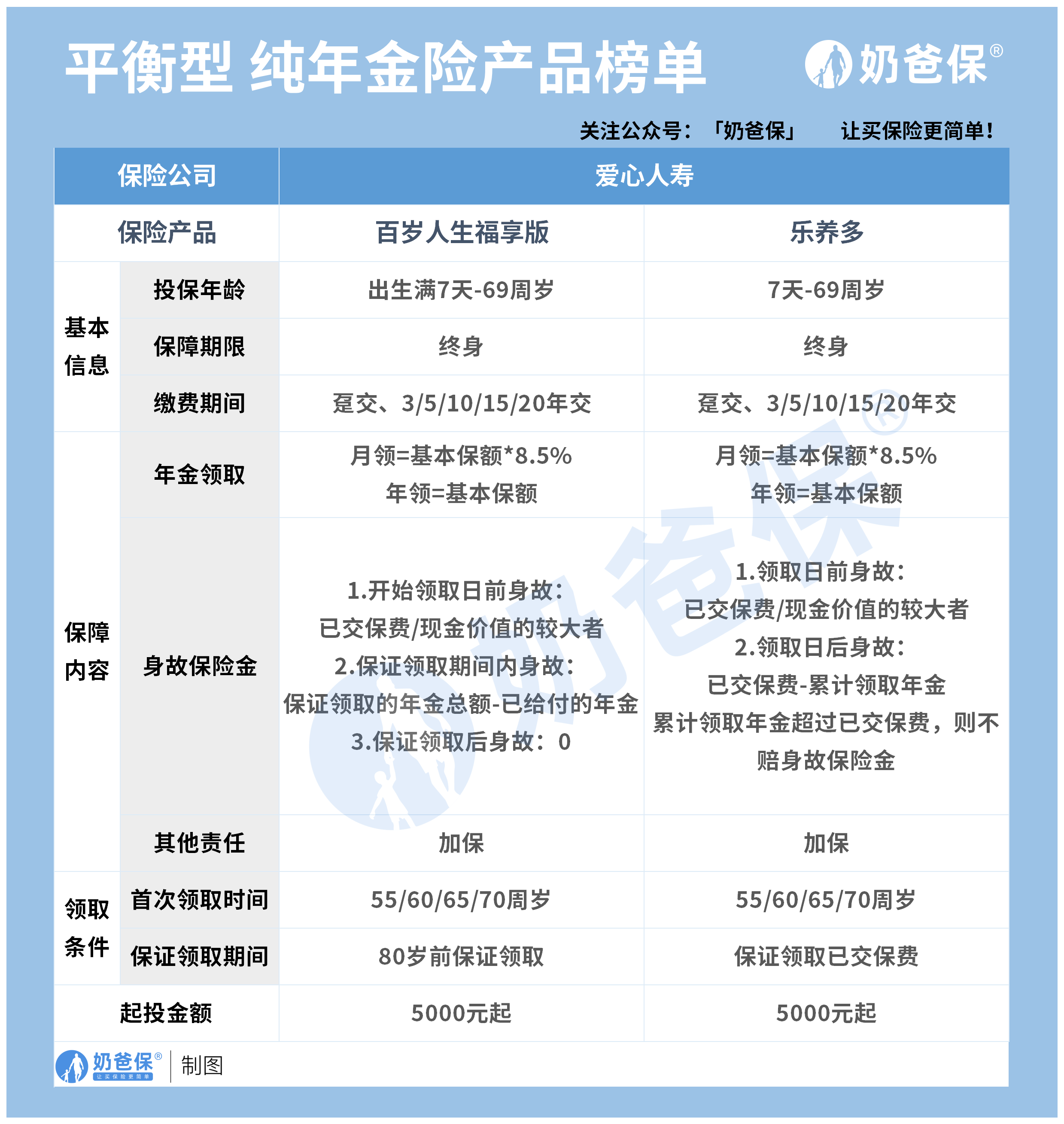

2、平衡型年金险

【特点】

保证领取时间长:保证领取至79岁,假设55岁开始领取,最长可保证领取25年。

终身有现金价值:即使年金开始领取后或保证领取期结束,保单也会有现金价值,随时能退保。

保单灵活:支持加保 。

【总结】

年金领取额度和现金价值都较高,收益不错,终身有现金价值,更能满足长寿时代的养老需求。

【适合人群】

追求保证领取时间长或家族有长寿基因的人群。

百岁人生福享版最迟在12月20日停录,有需求的朋友要抓住机会了!

【特点】

投保规则宽松:趸交或年交保费<200万无需健康告知,带病群体可直接投保。

终身有现金价值:随时可退保,保单使用更灵活。

利益很可观:在平衡型年金险里,它的年金领取额度很高,同时也不输给高领取型产品。

不过弱化了保证领取和身故金。

【总结】

整体收益较高,是一款优秀的养老年金险。

【适合人群】

追求高年金额度、高收益,注重保单使用更灵活,或身体情况不太好的人群。

目前乐养多额度告急,产品可能随时停录,有投保需求的要抓紧时间!

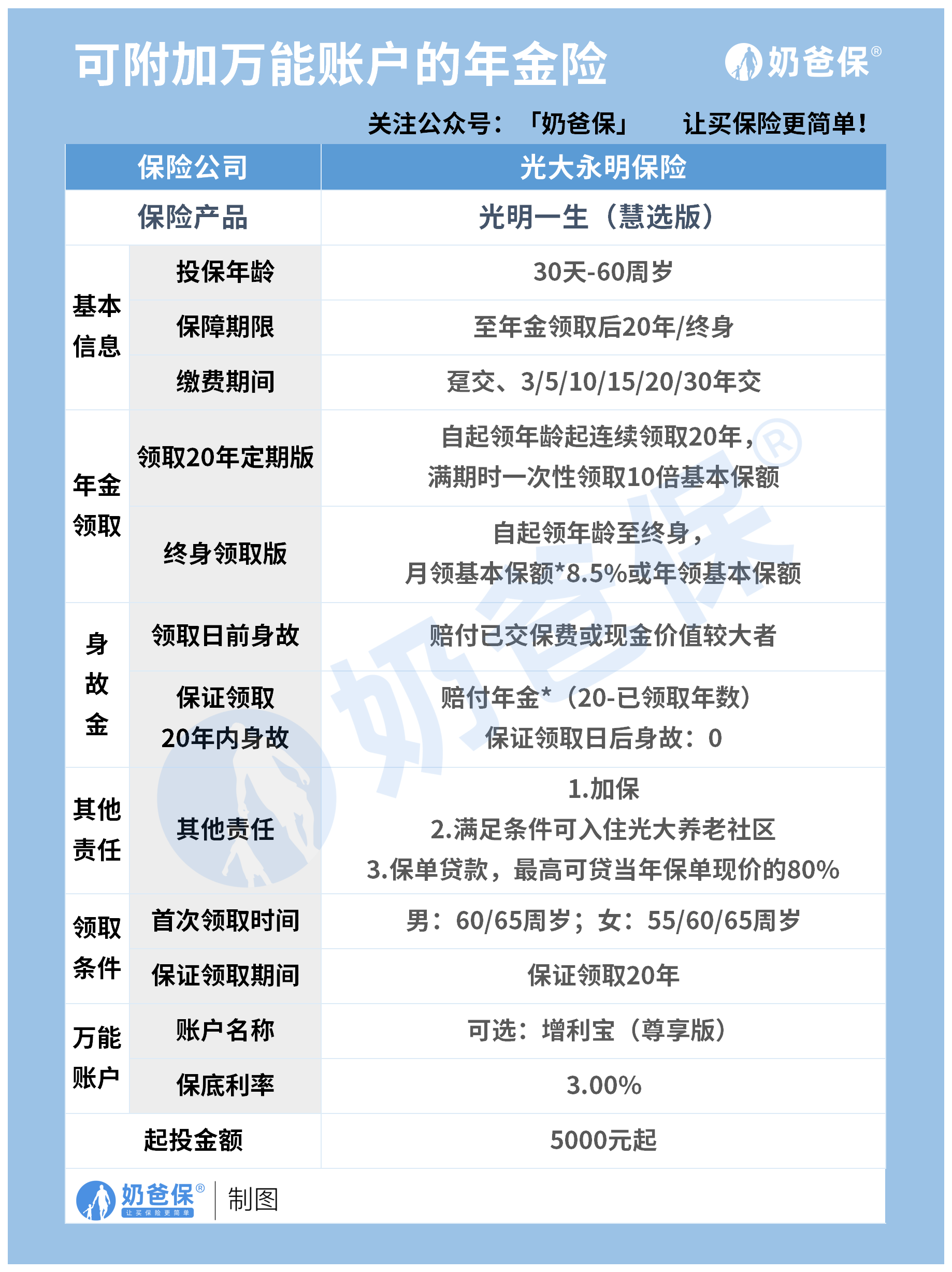

3、可附加万能账户的年金险

【特点】

2个保障期限:保至年金领取后20年,能在保障满期时一次性拿到10倍保额;保终身,活多久领多久。

保证领取20年:2个保障期限都能保证领取20年。

保单灵活:可附加万能账户进行二次增值,支持加保。

可对接养老社区:满足保费要求可入住光大养老社区,入住门槛较低。

【总结】

2个保障期限满足不同人群的需求,而且可对接养老社区,提供高质量养老。

【适合人群】

追求产品灵活,或对养老社区有想法的朋友。

五、奶爸总结

对于我们普通人来说,理财是增加财富相当重要的一个机会,所以也更应该慎重。

对于去银行存钱老被忽悠买理财产品的现象,奶爸觉得随着国家监管的深入,这种现象终究会慢慢减少。

作为普通人的我们能做到的就是,擦亮双眼学会鉴别产品,改变自己的理财观念,提高我们自己的理财能力更为重要。

想了解更多关于理财险的产品,欢迎阅读奶爸整理的理财险榜单:

如果大家挑选保险有什么困难,可以点击下方图片,预约1对1保险咨询服务,让您买保险变得更简单。

奶爸也给大家推荐几款优质的重疾险产品:

1、君龙人寿超级玛丽15号

第一,结节保障超全面

自带保障在原有肺结节基础上,拓展到乳腺/甲状腺结节,范围更广了。

可以说是目前市场上,少有的三大高发结节都有保障的产品。

第二,癌症保障丰富

超玛15号的癌症保障,从早期到晚期,都安排得妥妥的。

本身自带癌症拓展金,

首次确诊原位癌/轻度癌症后,确诊恶性肿瘤—重度,额外赔50%。

如果觉得不够,还可以附加以下保障:

癌症津贴或癌症多次赔(二选一):间隔一定周期后,可以赔一笔钱用于癌症持续治疗,癌症津贴有次数限制,多次赔则不限次数。

癌症重度特药治疗金:确诊癌症后需要吃高价特药,做过相关手术可以赔50%保额。

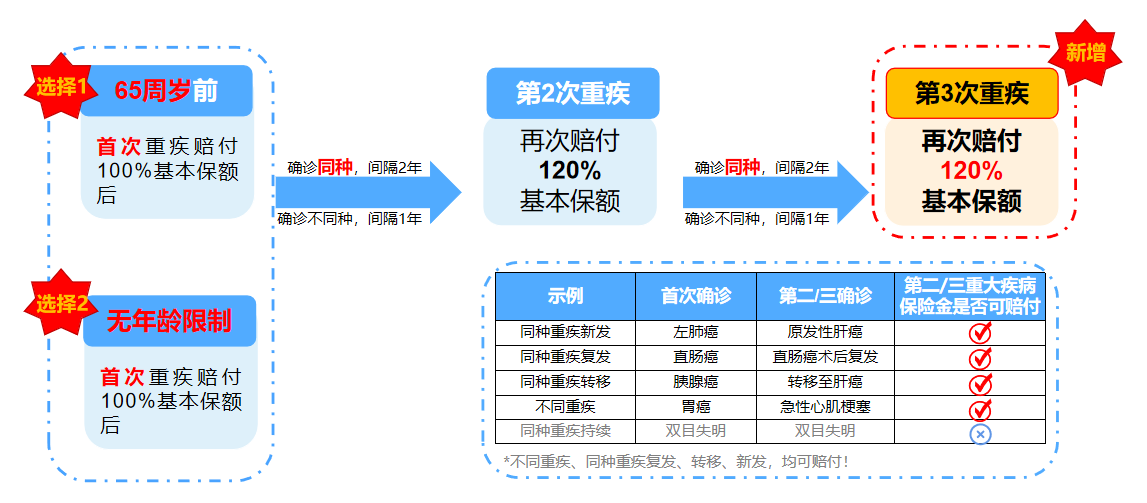

第三,重疾多次赔灵活选

重疾多次赔可以按需选择:

65周岁版,要求是65岁前确诊,额外赔2次,每次赔120%保额;

另一版则是不限年龄,额外赔2次,每次赔120%保额。

同种不同种都赔,且同种间隔周期短,只要2年

像心脏病术后复发了也能保,不用怕赔过一次就没保障了。

【适合人群】

看中结节、癌症保障,预算不多的朋友。

2、复星联合达尔文12号

第一,自带意外重疾额外赔和住院津贴。

前者因为意外导致首次重疾,可多赔35%基本保额。

等于一张保单覆盖重疾+意外,且是保至终身的双重保障!

后者在60周岁前未发生重疾,60岁后确诊,每天给付0.1%基本保额作为住院津贴。

人一辈子不一定会得重疾,但60岁后难免因小病小痛住院,

达尔文12号这个保障,可以让不确定的赔付变得更确定。

不过,这里需要注意的是,如果后续重疾/身故/全残,

会扣掉累计已给付的住院津贴金额后,再赔付。

第二,可选责任丰富

达尔文12号多重附加保障:

重疾多次赔:分65周岁版和终身版(二选一),满足多种人群需要;

重疾保费补偿:缴费期内发生重疾返还保费,实现“重疾免单”;

疾病关爱金/顶梁柱关爱保险金:家庭责任最重阶段赔更多;

癌症津贴:癌症间隔一定周期就能获得一笔理赔金。

第三,理赔门槛更低

5种特定重疾(如严重心肌炎)、原位癌、癌症津贴赔付,都比同类产品更宽松。

【适合人群】

看重理赔门槛、重疾返还保费的朋友

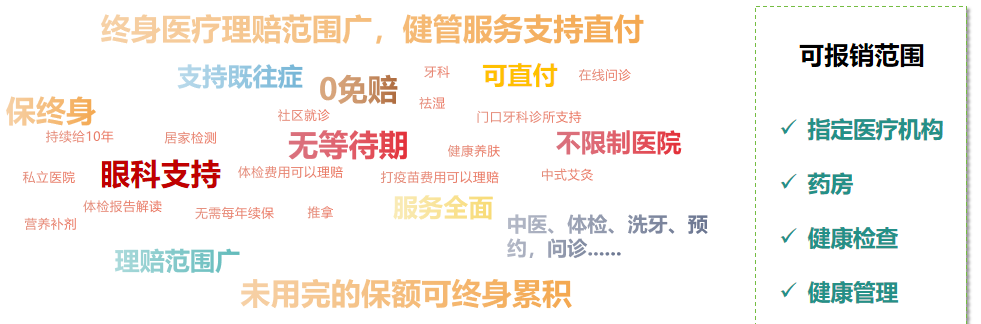

3、复星联合医联有盟

第一,轻中症保障灵活

必选保障是重疾,像轻中症保障、身故保障,可以加钱获得。

如果预算有限,也可以只买个重疾,先把大病保障做好;

如果预算多一点,建议大家还是要附加轻中症保障。

第二,自带一般医疗金

医联有盟自带医疗金,非常实用:

保单前5年,每年提供报销额度=0.5%*保额,100%报销,

未用完可累计,终身有效,身故/全残一次性赔剩余额度!

像买药、体检、看牙等日常开支,都能用上。

可以说是实打实把钱返还给客户使用!

第三,健康告知非常宽松

健康告知只有4条:

比如过去1年内的检查异常、是否有被医生建议住院或手术;

过去2年内的手术情况以及过去5年内的疾病情况。

针对非常高发的甲状腺/乳腺/肺结节,没有问询是否有进行手术,也没有问询是否多发,

只要结节等级在3级以内,结节直径符合要求,就有机会标体承保!

就连癌症,如果5年前已经治愈,没有复发和转移,

同时不涉及其他健康告知,也有机会投保!

【适合人群】

有健康异常的、注重就医资源和健康管理,看中产品实用性的朋友。

4、瑞华健康华佗1号康泰版

第一,基础保障扎实

轻中重疾保障都涵盖了,且轻症+中症赔付次数共7次,

目前市场上赔付次数算比较高的。

且重疾赔完,轻中症不分组还能继续赔,

不分组的好处就在于,赔付规则更宽松。

第二,性价比高

同样50万保额,保终身,基础保障,分30年交,

30岁人群投保华佗1号康泰版,比超级玛丽和达尔文便宜100元/年!

30年下来立省3000块!

第三,可选保障丰富

如果预算比较多,还可以附加:

重疾多次赔、疾病关爱金、癌症津贴、重疾保费补偿金和身故保障。

都是目前市场上热门可选保障内容,实用性强。

【适合人群】

追求高性价比、看中基础保障全面的朋友。

微信扫一扫

微信扫一扫

微信扫一扫

微信扫一扫

关注微信

关注微信

客服热线

客服热线

奶爸保

奶爸保