华夏福多倍3.0是华夏人寿推出的一款重疾险产品,这款产品重疾赔付次数很多,一经推出受到市场广泛热议。

究竟华夏福多倍3.0保障什么?适合谁买?

奶爸将从下面三个部分来为大家解读:

华夏福多倍3.0保障什么?

华夏福多倍3.0适合谁买?

奶爸总结

一、华夏福多倍3.0保障什么?

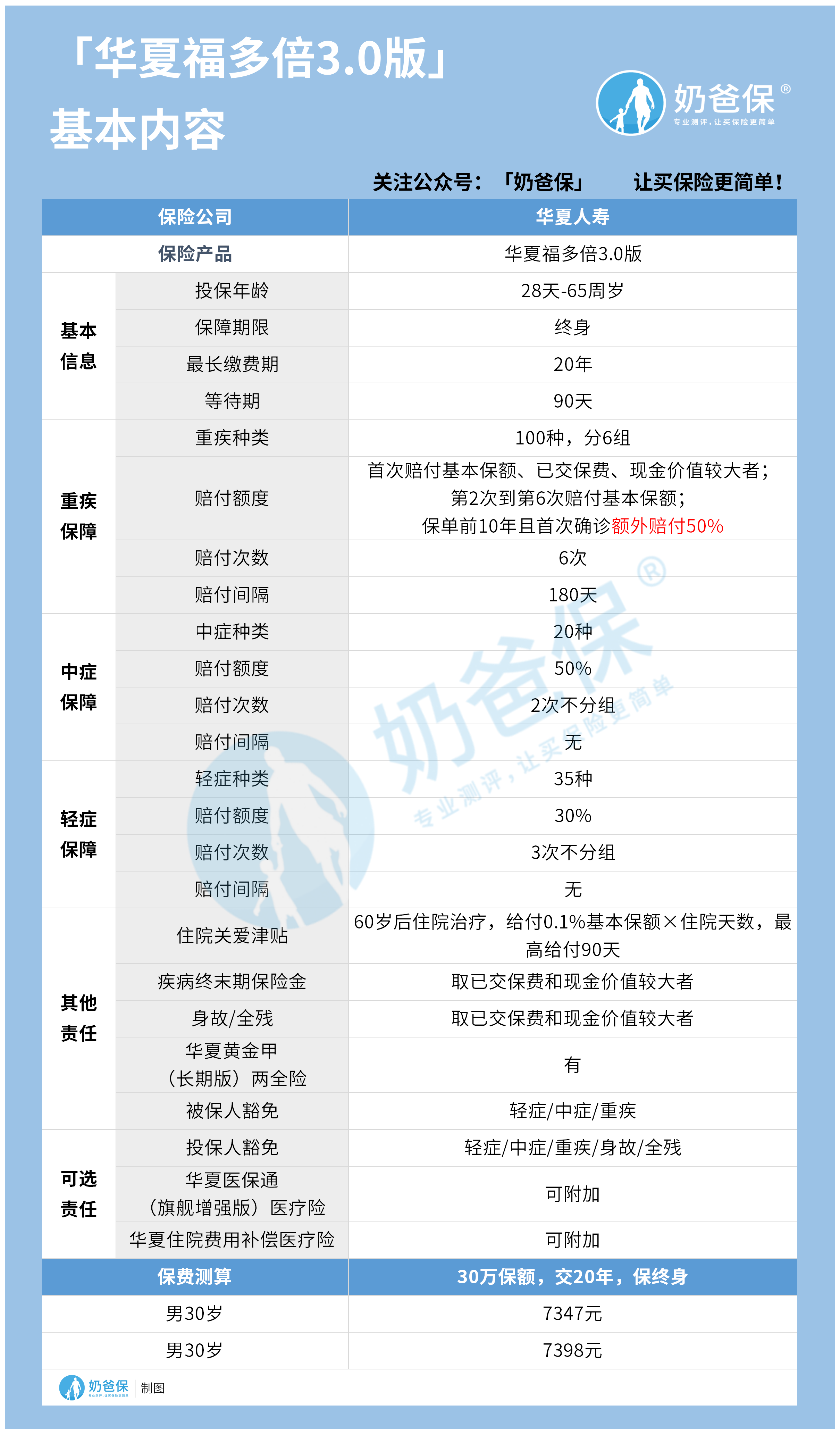

1、投保规则

华夏福多倍3.0版重疾险的投保年龄限制在28天-65周岁,覆盖人群较广。

目前市面上主流重疾险产品,投保年龄可能在55岁。

例如超级玛丽4号、达尔文5号荣耀版都是最高投保年龄为55岁。

这样对比,可以发现华夏福多倍3.0版更能符合未来投保需求。

随着经济不断发展,医疗技术快速进步,未来人均寿命必然是延长的,会涌现出许许多多高龄人群。

而华夏福多倍3.0版更加符合未来趋势,十分具有优势。

保障期限方面,只能选择保障终身,不过也可以理解,毕竟最高投保年龄为65岁,如果存在70岁投保选项,这样保障时间很短,只有5年,设置就会很不合理。

缴费方式,可选择趸交/3/5/10/15/20年的缴费方式,犹豫缺乏30年的缴费期,因此会增加每年的缴费压力。

2、保障责任

(1)重疾保障

华夏福多倍3.0版重疾险对100种约定重疾提供保障,可赔付6次,分6组间隔期180天。

保障期限内首次确诊约定重疾,赔付基本保额、已交保费、现金价值中的较大者;第2至第6次赔付基本保额。

另外,华夏福多倍3.0版重疾险对保单前10年且年满50周岁前首次确诊约定重疾的额外赔付50%保额。

(2)中/轻症保障:

华夏福多倍3.0版重疾险分别对20种中症、35种轻症进行保障。

保障期限内,对约定中症赔付2次,不分组无间隔期,每次赔付50%保额。

保障期限内,对约定轻症赔付3次,不分组无间隔期,每次赔付30%保额。

3、其他保障

(1)住院关爱津贴

保障期限内,对60岁后发生约定重疾,必须住院治疗的给付(0.1%基本保额x住院天数)的住院津贴。

(2)重疾终末期进行保障

因意外伤害或等待期后因非意外伤害导致的疾病并确诊为终末期,保险公司赔付已交保费或现金价值(取较大值)。

(3)身故/全残保险金

因意外伤害或等待期后因非意外伤害导致的身故/全残,保险公司赔付已交保费或现金价值(取较大值)。

(4)豁免保障

保障期限内,因意外事故或等待期后非意外事故导致初次患合同约定的轻/中/重疾病,被保险人轻/中/重疾病未交保费豁免。

4、可选责任

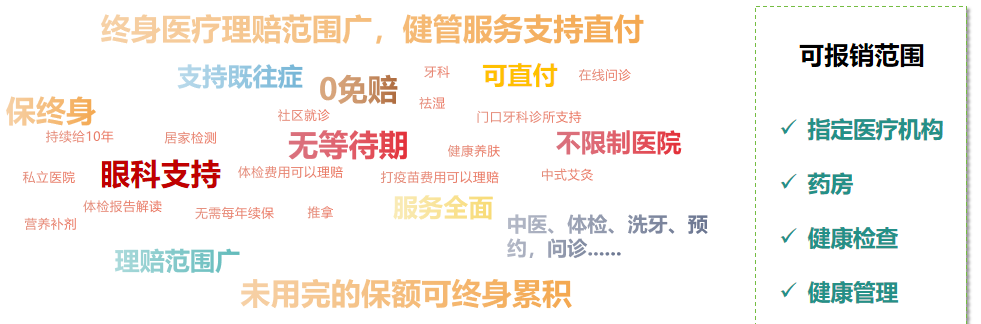

(1)华夏附加医保通(旗舰增强版)医疗保险

该附加险含一般医疗、重疾医疗、质子重离子及特定药品费用医疗保险金。

一般医疗保险金及重疾保险金都是对保障期限内因意外伤害或等待期后非意外事故导致发生的合理治疗费用,对超过免赔额的部分按合同约定比例进行赔付。

其包括特殊门诊、门诊手术、住院医疗和院前7院后30天的住院前后急诊医疗保险金。

质子重离子医疗保险金针对保障期限内接受恶性肿瘤质子重离子治疗人员,按约定比例赔付。

特定药品费用医疗保险金对保障期限内约定的重疾的实际合理支出的药品费用按比例赔付。

(2)华夏附加住院费用补偿医疗保险金

对保障期限内的住院治疗费用进行保障,已通过其他途径赔付的,剩余部分予以95%报销;否则,按80%进行给付。

(3)华夏黄金甲(长期版)两全保险

保障期限内,被保人生存至合同期满,保险公司按约定进行105%满期保险金的给付;

保障期限内因疾病导致的身故/全残按(已交保额x约定比例)进行赔付。

(18-40周岁,160%;41-60周岁,140%;61周岁及以上,120%)。

意外身故/全残保险金对约定意外导致的身故/全残按比比进行赔付。

(4)附加投保人重/中/轻/身故/全残豁免保费

保障期限内,因意外事故或等待期后非意外事故导致初次患合同约定的轻/中/重疾病或身故/全残,被保险人轻/中/重/身故/全残未交保费豁免。

二、华夏福多倍3.0适合谁买?

一款产品适合谁买,可以结合产品的保障梳理出产品的优势来一一分析,华夏福多倍3.0有以下优点:

1、重疾分组合理

华夏福多倍3.0版是一款分组多次赔付重疾险产品,100种重疾分为6组最多可赔6次,其中恶性肿瘤单独分组,不影响其他疾病的理赔,可在一定程度上提高重疾多次赔付的概率。

2、自带重疾额外赔

保单前10年且50周岁前首次确诊重疾的话,额外赔50%保额,一定程度上提高了重疾保障力度。

3、60岁后享住院津贴保障

华夏福多倍3.0版提供住院关爱津贴保障,60周岁前没有发生过重疾理赔,60周岁后住院的话,可享受0.1%保额每天的住院津贴保障,最多领取90天。

结合优点,我们不难看出,华夏福多倍3.0主要适合对重疾保障有要求,重视多次赔付,注重保障的全面性和可选责任的丰富程度的人群。

三、奶爸总结

以上就是关于华夏福多倍3.0版全部内容。

这款产品最大的特点就是多次赔付重疾,同时还有丰富的其他责任和可选责任,是一款比较全面的产品。

如果你对重疾险十分感兴趣,也欢迎参考参考奶爸之前整理的榜单,里面还有更多重疾险供大家了解:《2021年6月重疾险榜单,重疾险哪家好?》

奶爸也给大家推荐几款优质的重疾险产品:

1、君龙人寿超级玛丽15号

第一,结节保障超全面

自带保障在原有肺结节基础上,拓展到乳腺/甲状腺结节,范围更广了。

可以说是目前市场上,少有的三大高发结节都有保障的产品。

第二,癌症保障丰富

超玛15号的癌症保障,从早期到晚期,都安排得妥妥的。

本身自带癌症拓展金,

首次确诊原位癌/轻度癌症后,确诊恶性肿瘤—重度,额外赔50%。

如果觉得不够,还可以附加以下保障:

癌症津贴或癌症多次赔(二选一):间隔一定周期后,可以赔一笔钱用于癌症持续治疗,癌症津贴有次数限制,多次赔则不限次数。

癌症重度特药治疗金:确诊癌症后需要吃高价特药,做过相关手术可以赔50%保额。

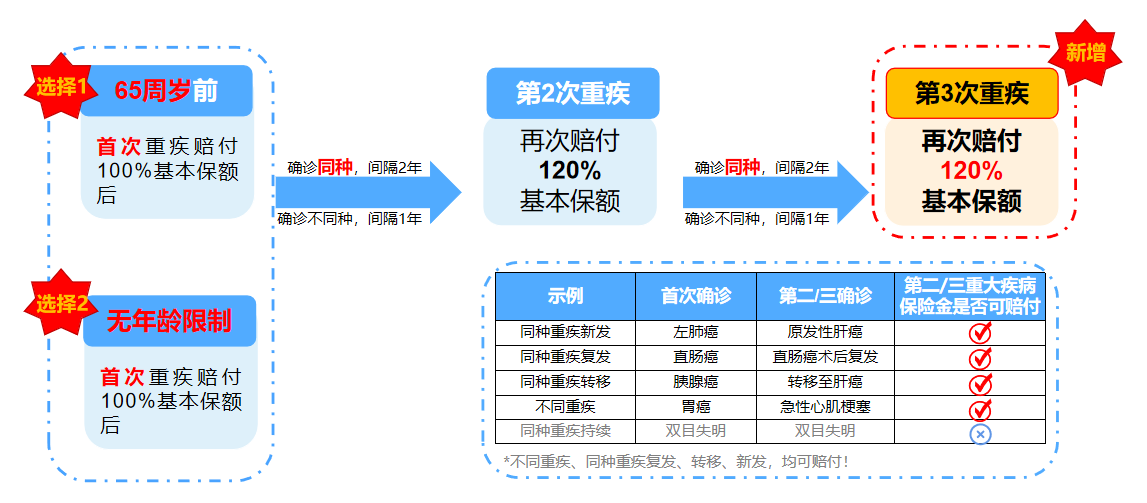

第三,重疾多次赔灵活选

重疾多次赔可以按需选择:

65周岁版,要求是65岁前确诊,额外赔2次,每次赔120%保额;

另一版则是不限年龄,额外赔2次,每次赔120%保额。

同种不同种都赔,且同种间隔周期短,只要2年

像心脏病术后复发了也能保,不用怕赔过一次就没保障了。

【适合人群】

看中结节、癌症保障,预算不多的朋友。

2、复星联合达尔文12号

第一,自带意外重疾额外赔和住院津贴。

前者因为意外导致首次重疾,可多赔35%基本保额。

等于一张保单覆盖重疾+意外,且是保至终身的双重保障!

后者在60周岁前未发生重疾,60岁后确诊,每天给付0.1%基本保额作为住院津贴。

人一辈子不一定会得重疾,但60岁后难免因小病小痛住院,

达尔文12号这个保障,可以让不确定的赔付变得更确定。

不过,这里需要注意的是,如果后续重疾/身故/全残,

会扣掉累计已给付的住院津贴金额后,再赔付。

第二,可选责任丰富

达尔文12号多重附加保障:

重疾多次赔:分65周岁版和终身版(二选一),满足多种人群需要;

重疾保费补偿:缴费期内发生重疾返还保费,实现“重疾免单”;

疾病关爱金/顶梁柱关爱保险金:家庭责任最重阶段赔更多;

癌症津贴:癌症间隔一定周期就能获得一笔理赔金。

第三,理赔门槛更低

5种特定重疾(如严重心肌炎)、原位癌、癌症津贴赔付,都比同类产品更宽松。

【适合人群】

看重理赔门槛、重疾返还保费的朋友

3、复星联合医联有盟

第一,轻中症保障灵活

必选保障是重疾,像轻中症保障、身故保障,可以加钱获得。

如果预算有限,也可以只买个重疾,先把大病保障做好;

如果预算多一点,建议大家还是要附加轻中症保障。

第二,自带一般医疗金

医联有盟自带医疗金,非常实用:

保单前5年,每年提供报销额度=0.5%*保额,100%报销,

未用完可累计,终身有效,身故/全残一次性赔剩余额度!

像买药、体检、看牙等日常开支,都能用上。

可以说是实打实把钱返还给客户使用!

第三,健康告知非常宽松

健康告知只有4条:

比如过去1年内的检查异常、是否有被医生建议住院或手术;

过去2年内的手术情况以及过去5年内的疾病情况。

针对非常高发的甲状腺/乳腺/肺结节,没有问询是否有进行手术,也没有问询是否多发,

只要结节等级在3级以内,结节直径符合要求,就有机会标体承保!

就连癌症,如果5年前已经治愈,没有复发和转移,

同时不涉及其他健康告知,也有机会投保!

【适合人群】

有健康异常的、注重就医资源和健康管理,看中产品实用性的朋友。

4、瑞华健康华佗1号康泰版

第一,基础保障扎实

轻中重疾保障都涵盖了,且轻症+中症赔付次数共7次,

目前市场上赔付次数算比较高的。

且重疾赔完,轻中症不分组还能继续赔,

不分组的好处就在于,赔付规则更宽松。

第二,性价比高

同样50万保额,保终身,基础保障,分30年交,

30岁人群投保华佗1号康泰版,比超级玛丽和达尔文便宜100元/年!

30年下来立省3000块!

第三,可选保障丰富

如果预算比较多,还可以附加:

重疾多次赔、疾病关爱金、癌症津贴、重疾保费补偿金和身故保障。

都是目前市场上热门可选保障内容,实用性强。

【适合人群】

追求高性价比、看中基础保障全面的朋友。

微信扫一扫

微信扫一扫

微信扫一扫

微信扫一扫

关注微信

关注微信

客服热线

客服热线

奶爸保

奶爸保