人到40岁,上有老要赡养,下有娃待教育,房贷车贷压身,身体也开始亮“红灯”。

赚钱越来越难,可一旦亏钱,却可能一夜回到解放前,“容错率”远不如年轻时。

所以这个年纪理财,核心得围绕“稳增值+抗通胀+留后路”,既要本金安全,又得让钱稳定长期增值。

下面奶爸就详细聊聊40岁男性该怎么理财,以及热门增额终身寿险产品。

一、40岁男性可买哪些理财?

人到40岁后,收入稳定但经不起风险折腾,因此理财也要求稳为主:

1、增额终身寿险:中长期闲钱好去处

可以把中长期不用的钱放进保单里,优点也有不少:

收益终身锁定:

收益明明白白写进合同,甭管以后银行利率降到1%、0%,保单的收益都不会变。

40岁存的钱,可能是10年后孩子留学费、20年后自己养老金,提前把收益锁死,心里就踏实,不用天天操心市场波动。

灵活度拉满:

急用钱时,能“减保”,取部分钱出来应急,剩下的继续复利增值;也能“保单贷款”,贷出80%现金价值,不用被迫卖车卖房。

不过这钱得是“确定短期内用不上”的,像给娃存的大学学费、自己养老储备就适合。

身故有兜底:

作为家里“顶梁柱”,万一有意外,身故能赔一笔钱,给家人留份保障。

打比方,40岁存100万进去,60岁退休时现金价值能到150万左右,补充养老金妥妥的,不用看股市脸色,也不怕银行降息。

2、国债/银行大额存单:安全理财

要是说增额终身寿险是“长期粮仓”,那国债和大额存单就是“短期口粮缸”,主打“保本保息、随时能啃”。

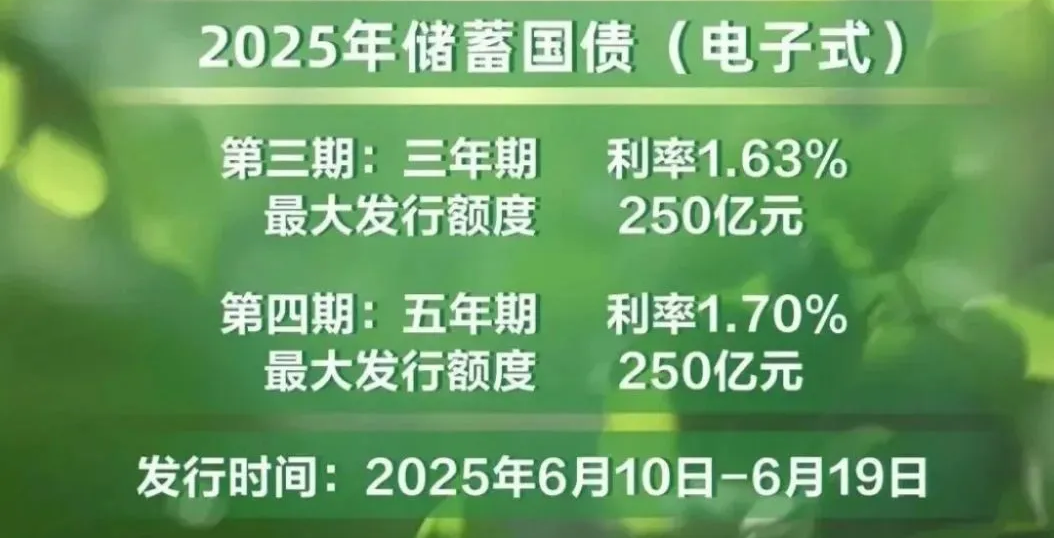

国债:国家背书,安全性没话说。

最新3年期国债利率1.63%,5年期1.7%

适合放“1-3年可能用,但暂时用不上”的钱,买点国债赚点利息,稳当。

大额存单:算是银行版“高配存款”。

国有银行3年期年化2.2%-2.5%,城商行能到2.7%-3%

比国债灵活,部分支持“按月付息”,利息能当零花钱;

但50万以内受存款保险保护(保本),超50万的部分,就得自己担风险。

适合放“3年内确定要用”的钱,像孩子3年后高中择校费、置换汽车的预算,放这儿既稳又能应急。

3、稳健理财+少量权益:平衡收益与风险

光靠保本产品,收益可能跑不赢长期通胀,得拿一小部分钱“加杠杆”,但比例绝不能高。

银行R2级理财:年化3%左右,虽说合同写“非保本”,但实际波动极小,近5年基本没本金亏损情况。

适合放“半年到1年可能用”的钱,像家庭日常备用金,比活期存款利息高不少,还稳。

基金定投:拿出总资产10%以内,定投沪深300、中证500这类宽基指数基金。

长期(5年以上)大概率能跑赢通胀,用“时间”熨平波动风险。

40岁的我们,能扛住这波动,跌了就当攒份额,涨了再慢慢卖,小资金搏长期收益。

配置比例方面,

保守型(抗风险需求高):

70%增额终身寿险+国债,牢牢守住大部分本金;20%银行R2理财当日常备用金;10%基金定投“小赌怡情”。

平衡型(能接受一点波动):

60%增额终身寿险;20%年金险;10%银行理财;10%基金定投。

二、光大永明光明至尊2024版增额终身寿险好吗?

在增额终身寿险里,光明至尊2024版凭收益、灵活度和品牌,成了储蓄险里的热门产品。

1、四大亮点,精准匹配40岁人群需求

这款产品设计逻辑牛,用现金价值托底保本,用红利博额外收益,给养老、传承留“安全垫+增长空间”:

锁定利率,对抗下行:

现在投保,后面的收益就确定了,复利终身锁死。

银行利率大概率继续下调,长期看,增额寿复利滚动优势大,能稳稳跑赢利率下行。

灵活用钱,应对大事:

比如45岁交完保费,孩子上大学缺钱,能减保取现;

60岁退休,每年取8万当养老金,灵活应对人生不同阶段用钱需求。

身故保障,留底气给家人:

前5年身故,赔1.6-1.4倍保费;第6年起,赔保额或现金价值的较大值。

40岁买,60岁时身故赔61.6万(现金价值),比50万保费多11.6万,给家人留一份保障。

财富传承,避免财产纠纷:

保单能指定子女为受益人,身故后保险金直接给到受益人。

还能实现隔代传承(传给孙子都行),财富进行定向传承,简单又省心。

2、收益情况

以40岁男性,年交10万,交5年为例,看看它的收益情况:

先来看看保证收益:

保单第10年(50岁),现金价值到51.3385万,超过已交保费(50万),实现“回本”;身故还赔70万,杠杆仍在。

之后进入复利增值期,

70岁(投保30年),现金价值75.11万,是保费的1.5倍;100岁(投保60年),136.02万,2.7倍;105岁(投保65年),150.15万,3倍。

再来看看分红收益:

保单每年有机会拿保司分红,分红随账户规模扩大而涨,类似“利润分成”。

第1年分红1002元,第5年涨到8042元,第30年分红1.29万,第65年(105岁)分红2.58万。

要是把每年分红留在账户生息,30年累积红利36.23万,50年(90岁)累积92.14万,65年(105岁)累积162.66万。

总收益(现金价值+累积红利):70岁时,75.11万(现金)+36.23万(红利)=111.35万,是保费的2.2倍;

105岁时,150.15万(现金)+162.66万(红利)=312.81万,是保费的6.25倍。

三、奶爸总结

40岁买理财,“稳”是最优解。

建议把部分钱放进增额终身寿险,人生变故时有兜底,还能在长期复利里增值。

但它适合放5年以上闲钱,急用钱退保会亏本金。

要是追求短期收益、高流动性,国债、银行理财更合适。

理财也别盲目追高收益,守好安全底线,让钱稳稳增值,才能从容走过中年,安心等退休,给家人、给自己都留份踏实保障。

奶爸也给大家推荐几款目前值得选择的终身寿险产品:

1、如意尊(泰来2026)

出自信泰人寿,妥妥的【快速收益黑马】。

30岁女性,5年交,年交10万,

缴费期刚结束,就已经回本了!

保单第10年,复利IRR>1.6%,就跟存个国债差不多的感觉。

如果后续没有更好的选择,还可以继续存着复利增值,最高达1.95%!

【适用人群】

看中回本速度,打算当国债来用,又或者是工薪族想存钱的朋友。

2、福有余2025

太平洋人寿承保的大品牌产品,老七家出品,保司实力不用多说。

合同期内就可以减保,而这款产品封闭期也短:

30岁女性,5年交,年交10万,回本只要5年,

搭配减保规则来看,资金使用超级灵活!

收益也在线:

长期复利IRR最高达1.91%。

【适用人群】

看中品牌实力、偏好短期回本、预算有限的月光族。

3、守护神5.0尊享版

这款产品出自爱心人寿,产品收益和如意尊(泰来2026)差不多。

30岁女性,5年交,年交10万,也是保单第5年回本,

保单第1年复利IRR接近1.6%,最高复利IRR接近1.95%

【适用人群】

看中回本速度快、整体收益还不错的朋友。

4、岁岁享3.0

出自中荷人寿,和前面几款有点不同,

这款是税优产品,最高可抵扣个税2400元/年。

还提供护理保障,确诊合同约定特疾,可以获得一笔护理金。

真的就是节税+保障+增值三合一!

收益也不错的:

30岁女生,年交2400元交10年,按3级(20%税率)来算:

每年可节税480元,累计节税4800元,

保单第10年,复利IRR(含节税)达4.251%,非常高!

【适用人群】

准备即将年底了,有节税需求的朋友,可以着手安排一波!

想要了解产品详细信息的朋友,也可以私聊奶爸~

微信扫一扫

微信扫一扫

微信扫一扫

微信扫一扫

关注微信

关注微信

客服热线

客服热线

奶爸保

奶爸保